Samenvatting: door toenemende inflatie, onhoudbare schulden, voortschrijdende financiële repressie en andere macro-economische factoren, zullen steeds meer landen te maken krijgen met een valutacrisis en vervolgens hyperinflatie. Vluchtkapitaal zal steeds meer bitcoin verkiezen. Bitcoin apprecieert exponentieel in waarde ten aanzien van steeds meer fiat-valuta en zuigt hierdoor steeds meer kapitaal van allerlei kapitaalmarkten naar zich toe. Het decentrale bitcoin monetaire systeem neemt in kracht toe naar mate het gecentraliseerde fiat-geldsysteem steeds meer en sneller verzwak totdat de wereld in feite naar een bitcoin standaard is overgestapt. Bitcoin vervult hiermee een nieuwe rol vergelijkbaar met welke rol goud speelde in de geschiedenis van het geld en de internationale handel. Alleen centrale banken kunnen een scenario van hyperbitcoinizatioin vermijden door met de G20 terug te grijpen op een goudstandaard. Een nieuwe Bretton Woods 2.0 overeenkomst is hiervoor noodzakelijk; echter centrale banken weten dat dit praktisch en geo-politisch gezien niet gaat lukken; daarom wordt er gekozen voor een Great Reset aanpak waarbinnen CBDC´s een sleutelrol gaan spelen met desastreuze gevolgen voor de welvaart van het gross van de bevolking in deze wereld. De keuze is aan ons om één systeem te kiezen en de ander te verwerpen. Niettemin, door de recente ontwikkelingen lijkt het erop dat centrale banken hyperbitcoinization niet meer kunnen stoppen. Financiële instituties, zakenbanken, betalingsplatforms en technologiebedrijven wereldwijd zijn bezig om bitcoin te omarmen. Terwijl centrale banken steeds meer de controle over het monetaire beleid verliezen. Bijvoorbeeld, in Turkije vindt op het moment van schrijven hyperbitcoinization plaats. Ergodan heeft al eerder in 2021 ter vergeefs bitcoin de oorlog verklaard. Voor meer informatie:

Het scenario van hyperbitcoinization

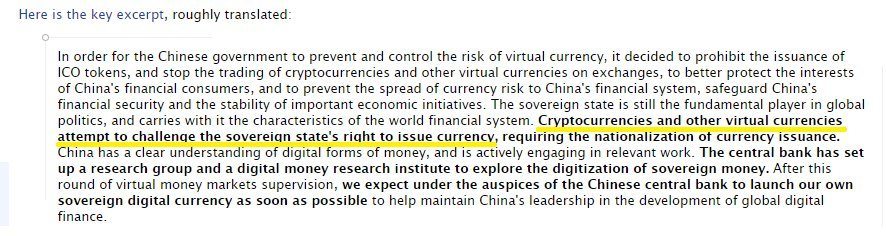

Hyperbitcoinization is een scenario waarbij ongezond geld bij vooral hyperinflatie in een land naar het Bitcoin ecosysteem vlucht. Het is in beginsel een moeilijke term voor het fenomeen dat meer en meer mensen Bitcoin zien als een prima middel voor kapitaalvlucht en een nieuw middel voor vermogensbescherming in een scenario van hyperinflatie. Bitcoin vervult een nieuwe rol als gezond geld en digitaal goud. Het zal snel in waarde stijgen terwijl de lokale valuta in waarde dalen. In een scenario van een wereldwijde crisis in de Amerikaanse Dollar zal hyperbitcoinization er voor kunnen zorgen dat Bitcoin als een nieuwe decentrale wereldreservemunt kan gaan werken en al het fiat geld in een zwart gat zuigt. De Chinese Centrale Bank heeft hierover een waarschuwing afgegeven en grijpt nu in. Chinese Bitcoin beurzen moeten sluiten.

Hyperbitcoinization is een scenario waarbij ongezond geld bij vooral hyperinflatie in een land naar het Bitcoin ecosysteem vlucht. Het is in beginsel een moeilijke term voor het fenomeen dat meer en meer mensen Bitcoin zien als een prima middel voor kapitaalvlucht en een nieuw middel voor vermogensbescherming in een scenario van hyperinflatie. Bitcoin vervult een nieuwe rol als gezond geld en digitaal goud. Het zal snel in waarde stijgen terwijl de lokale valuta in waarde dalen. In een scenario van een wereldwijde crisis in de Amerikaanse Dollar zal hyperbitcoinization er voor kunnen zorgen dat Bitcoin als een nieuwe decentrale wereldreservemunt kan gaan werken en al het fiat geld in een zwart gat zuigt. De Chinese Centrale Bank heeft hierover een waarschuwing afgegeven en grijpt nu in. Chinese Bitcoin beurzen moeten sluiten.

Hyperinflatie kan ontstaan wanneer de centrale bank van een land grote hoeveelheden geld creëert die niet in verhouding staan tot de daadwerkelijke economische groei van het betreffende land en de rentebetalingen over de uitstaande staatsschuld. De overheid van een land kan besluiten tot het creëren (digitaal “bijdrukken”) van fiat geld om bijvoorbeeld de schulden af te lossen en de operationele kosten te kunnen betalen. Het vertrouwen zal wegvallen in een munt. De prijsstijgingen zijn oncontroleerbaar. Kapitaalvlucht zal in paniek door de bevolking worden gedaan naar veilige havens zoals goud.

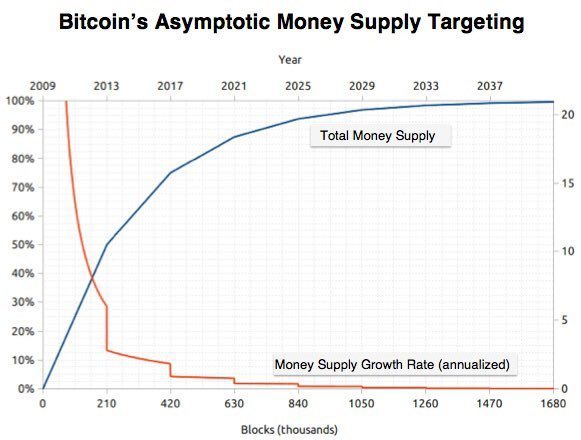

Nu is er Bitcoin. Bitcoin als een nieuwe variant van digitaal goud is veel zeldzamer en praktischer dan goud. Op de aarde is er grofweg 180.000 ton goud in omloop. Dit betekent voor Bitcoin (16,6 miljoen coins) zo’n 108 keer zeldzamer is dan elke kilo goudbaar! Dit is een interessant feit. We bevinden ons in onzekere tijden van ongekend hoge staatsschulden waarbij vooral de Amerikaanse overheid verantwoordelijk is geweest voor de financiële ellende in de wereld. De Amerikaanse overheid heeft een onverantwoord financieel beleid gevoerd. Het heeft met de FED en de grootbanken (officieel) zo’n 20.000.000.000.000 Amerikaanse Dollars in schuld in omloop gebracht. Dit voor het financieren van oorlogsvoering, de internationale grootbanken met geldverruimingsprogramma’s en andere projecten voor het behoud van het imperium en de Dollar als de wereldreservemunt.

De staatsschuld kan niet meer worden teruggebracht en er wordt hard gewerkt aan het bouwen van alternatieve systemen door vooral China en Rusland. Valuta oorlogen zijn al een feit. Dit jaar is de Amerikaanse Dollar al aardig gedevalueerd. De dollar daalde ten opzichte van een mandje belangrijke valuta (waaronder de euro en het Britse pond) 5,6 procent in waarde sinds het begin van dit jaar

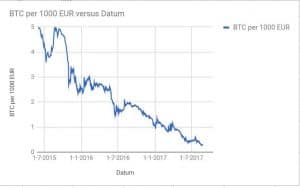

De Chinese Yuan kent ook devaluaties. In 2016 waren er 6 devaluaties. De Chinezen kozen voor Bitcoin als vluchtroute. De Chinese Centrale Bank lijkt kun Bitcoin als een gevaar te zien voor de aspiraties van de Chinese Yuan in vooral Azië. Chinese Bitcoin exchanges moeten dicht en ICO’s in China zijn verboden. Het lijkt erop dat de Chinese overheid ongerust is over een mogelijk scenario van hyperbitcoinization. Meer en meer mensen zien in dat niet Bitcoin een zeepbel is, maar de eigen lokale valuta. Bitcoin zal meer en meer als een nieuwe veilige haven worden gebruikt en een rol vervullen die eerder door goud werd ingenomen.

Hyperbitcoinization zou hypothetisch gezien de Bitcoin prijs op gelijke voet met de goudmarkt kunnen brengen. De goudprijs beweegt zich nu boven € 1000,- per ons met een marktkapitalisatie van zo’n € 6 biljoen. Dit betekent dat Bitcoin zo’n 366.000 per coin zou kosten om een gelijkwaardige marktkapitalisatie te komen wanneer er 2500 ton goud per jaar wordt gedolven en 657 ton BTC. Na de Bitcoin halving van de miner rewards zal dit bedrag in de loop van 2020 uiteindelijk boven 1 miljoen per Bitcoin kunnen uitkomen. Op dit moment komt de Bitcoin marktkapitalisatie nog niet tot boven 1 % uit van die van goud. Bitcoin is er nog lang niet.

Het geld in omloop in de vorm van contanten en op bankrekeningen wordt op een waarde van 75 biljoen geschat. Als 1 % van dit geld van spaarders en beleggers zou gaan naar Bitcoin als een alternatieve vorm van sparen en beleggen zou de prijs van exponentieel toenemen en hyperbitcoinization veroorzaken.

In plaats dat overheden en centrale banken in vooral kleine landjes met kleine valuta’s proberen hyperbitcoinization te vermijden, zouden ze Bitcoin als een valuta kunnen omarmen en daardoor ook sneller herstellen. Tijdens de vorige financiele crisis verloop de IJslandse Kroon (ISK) 60 % van haar waarde. Volgens Sveinn Valfells zal een microstaat zoals IJsland veel baat hebben om Bitcoin te accepteren als een valuta. Vooral IJsland vanwege vooral het strategisch concurrentievoordeel dat IJsland goedkoop Bitcoins kan delven met behulp van geothermische energie. Zal de Chinese overheid de Chinese bitcoin miners onteigenen om de Bitcoins zelf te behouden zoals de Chinese overheid ook gestopt is met het exporteren van goud? Is het proces van hyperbitconization niet al stiekem begonnen?

In plaats dat overheden en centrale banken in vooral kleine landjes met kleine valuta’s proberen hyperbitcoinization te vermijden, zouden ze Bitcoin als een valuta kunnen omarmen en daardoor ook sneller herstellen. Tijdens de vorige financiele crisis verloop de IJslandse Kroon (ISK) 60 % van haar waarde. Volgens Sveinn Valfells zal een microstaat zoals IJsland veel baat hebben om Bitcoin te accepteren als een valuta. Vooral IJsland vanwege vooral het strategisch concurrentievoordeel dat IJsland goedkoop Bitcoins kan delven met behulp van geothermische energie. Zal de Chinese overheid de Chinese bitcoin miners onteigenen om de Bitcoins zelf te behouden zoals de Chinese overheid ook gestopt is met het exporteren van goud? Is het proces van hyperbitconization niet al stiekem begonnen?

Waarschijnlijk zal het proces in een stroomversnelling geraken wanneer de Bitcoin ETF’s worden goedgekeurd en Bitcoin Bonds graag worden gekocht. ETF’s hebben ook een zeer belangrijke rol gespeeld in de snelle ontwikkeling van de marktkapitalisatie van goud. Zal er in de toekomst een Bitcoin Standard worden ingevoerd?

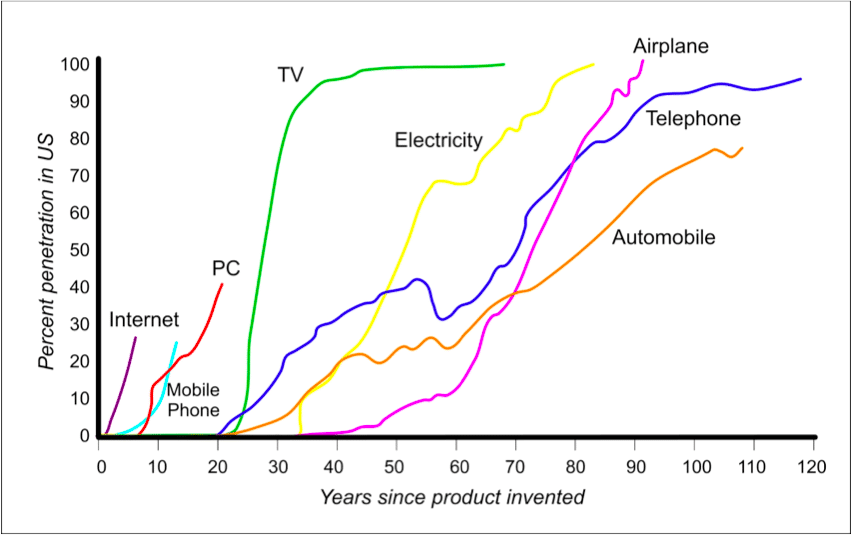

Het zou natuurlijk kunnen dat Bitcoin als technologische uitvinding en het internet van geld gewoon sneller en sneller door mensen over de hele wereld zal worden gebruikt. De S-curve van technologische adoptie met de fase van groei en volwassenheid wordt steeds sterker ingekort in ons huidige tijdperk. Groei is vaak explosief, volstrekt zich in korte tijd, zo ook de fase van volwassenheid, snelle opkomst van concurrenten en verzadiging. Hoe zal dit met de adoptie van Bitcoin en ook andere cryptocurrencies gaan?

Het is niet vreemd dat de bank der banken, de BIS, alle centrale banken heeft opgeroepen om de blokketen technologie te omarmen en te experimenteren met eigen cryptovaluta’s! De regel is: innovate or die!

Hyperbitcoinization in Venezuela?

Het is hierbij van belang om te vermelden dat de overheid in Venezuela probeerde te innoveren met de invoering van een eigen cryptomunt, de Petro. Dit experiment is in feite mislukt. Het is een experiment om een token die afgedekt is met Venezolaanse olie te lanceren en te gebruiken in het internationale betalingsverkeer. Het project is niet geloofwaardig en slecht uitgevoerd. De overheid heeft van niemand verder vertrouwen zowel intern nog internationaal. Het land gaat gebukt onder zware sancties van de Verenigde Staten en heeft in protest de Amerikaanse Dollar en PetroDollar los gelaten! De interne lokale valuta, de Bolivar, kampt elk jaar met een steeds extremer wordende hyperinflatie. In 2019 zal het land te maken krijgen met een inflatie van 2.9 miljoen procent! De bevolking koopt nu zo veel mogelijk Bitcoin, Dash en Litecoin voor het kunnen overleven in een land dat in de afgrond staart. De overheid van Venezuela is uit volledige noodzaak Litecoin en Bitcoin betalingen gaan accepteren binnen het internationale en nationale betalingsverkeer. Via het Remesas crypto remittance platform van de overheid kunnen expats en buitenlanders litecoin en bitcoins sturen naar familieleden en vrienden die vastzitten in Venezuela. Remesas wisselt deze om cryptovaluta om naar de lokale valuta die op de bankrekening van de ontvanger wordt bijgeschreven. Voor deze dienst rekent de overheid een commissie van 15 %. Dit betekent in feite dat de overheid litecoins en bitcoins aan het verzamelen is via het Remesas platform. Het lijkt erop dat Venezuela het eerste slachtoffer zal worden van hyper-bitcoinization. Het biedt voor Venezuela mogelijkheden om in feite de hyperinflatie te ontsnappen door Bitcoin en wellicht Litecoin als een wettigbetaalmiddel te accepteren. Misschien kunnen we zelf de term hyper-litecoinization kunnen gaan toepassen. We zullen het zien en de ontwikkelingen in de gaten houden.

Het is hierbij van belang om te vermelden dat de overheid in Venezuela probeerde te innoveren met de invoering van een eigen cryptomunt, de Petro. Dit experiment is in feite mislukt. Het is een experiment om een token die afgedekt is met Venezolaanse olie te lanceren en te gebruiken in het internationale betalingsverkeer. Het project is niet geloofwaardig en slecht uitgevoerd. De overheid heeft van niemand verder vertrouwen zowel intern nog internationaal. Het land gaat gebukt onder zware sancties van de Verenigde Staten en heeft in protest de Amerikaanse Dollar en PetroDollar los gelaten! De interne lokale valuta, de Bolivar, kampt elk jaar met een steeds extremer wordende hyperinflatie. In 2019 zal het land te maken krijgen met een inflatie van 2.9 miljoen procent! De bevolking koopt nu zo veel mogelijk Bitcoin, Dash en Litecoin voor het kunnen overleven in een land dat in de afgrond staart. De overheid van Venezuela is uit volledige noodzaak Litecoin en Bitcoin betalingen gaan accepteren binnen het internationale en nationale betalingsverkeer. Via het Remesas crypto remittance platform van de overheid kunnen expats en buitenlanders litecoin en bitcoins sturen naar familieleden en vrienden die vastzitten in Venezuela. Remesas wisselt deze om cryptovaluta om naar de lokale valuta die op de bankrekening van de ontvanger wordt bijgeschreven. Voor deze dienst rekent de overheid een commissie van 15 %. Dit betekent in feite dat de overheid litecoins en bitcoins aan het verzamelen is via het Remesas platform. Het lijkt erop dat Venezuela het eerste slachtoffer zal worden van hyper-bitcoinization. Het biedt voor Venezuela mogelijkheden om in feite de hyperinflatie te ontsnappen door Bitcoin en wellicht Litecoin als een wettigbetaalmiddel te accepteren. Misschien kunnen we zelf de term hyper-litecoinization kunnen gaan toepassen. We zullen het zien en de ontwikkelingen in de gaten houden.

Bronvermeldingen en relevante links:

Hier is een vertaalde fragment uit het rapport van de Chinese Centrale Bank:

A specter is haunting the modern world, the specter of hyberbitcoinization.

– Tim May & Carl Marx ( :

Bronnen: