Het verschijnsel van debt imperialism kan op verschillende niveaus door onze hele geschiedenis en samenleving worden geanalyseerd en gedefinieerd. In dit artikel verwijzen we naar het werk van Michael Hudson en David Graber. Micheal Hudson is een Amerikaans econoom, analist en historicus. Hij gebruikt debt imperialism in relatie tot het Amerikaanse imperialisme en in het bijzonder in de context van het loslaten van de gouden standaard door Nixon. Vanaf dat moment kon de Federal Reserve, de Amerikaanse overheid en financiële sector zonder problemen onbetaalbare schulden laten opbouwen voor het financieren van haar imperialistische politieke agenda, terwijl landen in de rest van de wereld een schuldsaneringsregime moeten voeren.

Ieder land moet, ongeacht de gevolgen, haar schulden aflossen (vaak in Amerikaanse Dollars). Overkoepelende organisaties zoals het IMF en de Wereldbank zien erop toe dat een land met een schuldenprobleem de schulden herstructureert, nieuwe leningen krijgt en terugbetaalt onder strikte voorwaarden volgens een bepaald traject. Dit gaat ten koste van de welvaart in de respectieve samenleving. Alle wetgeving en toepassing van het recht is in het voordeel van de kredietgevers. Dit zijn vaak Amerikaanse en globaal opererende systeembanken die leningen in Amerikaanse Dollars verstrekken.

De Amerikaanse staatsobligaties (U.S. Treasury Bonds) worden nooit terugbetaald, maar gewoon omgedraaid en her-verkocht. Ze dienen als de monetaire basislaag van de Amerikaanse Dollar als de wereldreservevaluta die de hele wereld moet aanhouden voor het faciliteren van de internationale handel in vooral olie. Via het PetroDollar systeem wordt dit verder gewaarborgd. Inderdaad, de Amerikaanse overheid hoeft nooit haar schulden aflossen en kan tot in oneindigheid Amerikaanse Dollars uit het niets als schuld in omloop brengen, kopers van haar staatsobligaties vinden en daarmee haar militaire operaties bekostigen.

Verdere inflatie en lage rentetarieven maken de staatsschuld goedkoper te hanteren waardoor de Amerikaanse Overheid en de Centrale Bank een historisch ongekend grote schuldenlast heeft kunnen hanteren. Niettemin, steeds meer landen, waaronder Rusland en China, doen niet meer mee met Amerikaanse debt imperialism, in feite is China al een tijdje bezig om haar Amerikaanse staatsobligaties te verkopen en een eigen praktijk van debt imperialism te implementeren met het One Road One Belt project. Het verschil is echter dat China wel gebruikt maakt van goud als een hedge met onder andere de oprichting van het Silk Road Gold Fund.

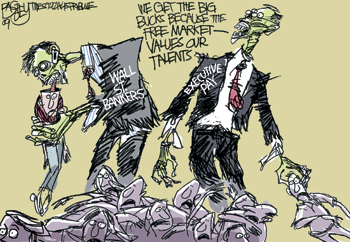

Debt imperialism loopt hand in hand samen met de ideeën van het Neo-liberalisme en globalisering op basis van onbeteugelde financialisering van de wereld. Financialisering is het toenemen van de invloed van financiële markten, financiële instellingen en financiële elites op economische beleid en economische resultaten. Door financialisering verandert een economisch systeem en groeit het belang van de financiële economie ten opzichte van de reële economie ten koste van de samenleving waarbij burgers zich ook meer en meer in de schulden steken terwijl de lonen achterblijven.

Een nieuwe vorm van globale schuld-horigheid waarbij de levensstandaard van samenlevingen achteruit zal blijven gaan en kosten zullen blijven stijgen (inflatie – koopkracht verlies) is het onvermijdelijke gevolg. De financiële sector parasiteert op de reële economie. Het is verder onvermijdbaar dat het systeem van debt imperialism dat de gehele globale economie nu doordrenkt tot nieuwe crisis zal leiden, vooral eerst in de periferie van de Verenigde Staten in landen met onhoudbare schulden. De wereld is toe aan een hervorming van de financiële orde waarbij het opheffen van schulden een belangrijk element is. Hieronder kun je Micheal Hudson aan het woord zien:

Een andere interessante onderzoeker en antropoloog die geschreven heeft over schuld is David Graeber. Hij heeft een uitvoerig boek geschreven over de geschiedenis van schuld: Debt, the first 5000 years. In dit boek betoogt David dat de mens eerst schulden maakte en pas later geld. Voordat geld en munten werden uitgevonden maakte de mens al 5000 jaar gebruik van uitgebreide kredietsystemen. Schuld en de kwijtschelding daarvan hebben verder het morele besef gevormd van de mens – het woord ‘schuld’ werd al vanaf het begin in zakelijke én in religieuze zin gebruikt. Slavernij, geweld, oorlogen en opstanden: ze hangen samen met ideeën over schuld. In dit veelomvattende boek bestudeert David onze opvattingen over beloftes, krediet en afbetaling, van de vroegste beschavingen tot het moderne kapitalisme. Hij analyseert helder en buitengewoon leesbaar hoe de wereldeconomie zich heeft ontwikkeld – en werpt een heel nieuw licht op de huidige economische crisis. Dit boek is nu al een klassieker. Hieronder kun David hem aan het woord zien:

Gerelateerde artikels: