Professor Richard Werner is een van de weinige professoren in de economie die heeft doorgrond hoe geldschepping en bankieren in de praktijk werkt. Hij heeft als eerste in de geschiedenis van de economie echt empirisch onderzoek gedaan naar de manier waarop banken geld scheppen. Hij is ook een expert op het gebied van centraal bankieren en heeft veel onderzoek gedaan naar het monetaire beleid van onder meer de Japanse centrale bank.

Zijn onderzoek en ervaringen zijn gedocumenteerd in een boek, the princes of the Yen. Hierover is ook een fascinerende documentaire gemaakt. We raden onze lezers aan om dit artikel goed door te nemen en vooral de interviews met Richard Werner te bekijken. Zijn inzichten zijn zeer waardevol en gaan over een grondige kritiek over onwetende economen en het monetaire beleid van een technocratische financiële elite die veel menselijke ellende heeft en zal veroorzaken voor het doorvoeren van een eigen vaak verborgen agenda voor het verwerven van meer macht.

Richard Werner over bankieren

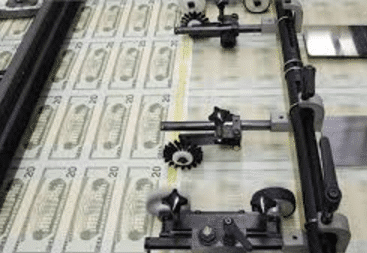

Richard Werner heeft ook aangetoond dat de gangbare theorieën en economische modellen waarmee de meeste economen niet werken en o.a. bankcrisis niet kunnen voorspellen. Hij heeft hierover een boek geschreven en onder meer de Engelse bancaire sector onderzocht: Where does money come from? De meeste economen zien banken als een bemiddelende onbeduidende partij in de economie. Ze faciliteren met de deposito’s van klanten de kredietverstrekking aan derden. Deze veronderstelling is volstrekt onjuist. Banken scheppen kredieten uit het niets. Ze lenen geen geld uit, ze kopen in feite effecten. Een kredietnemer schept met bijvoorbeeld een huis als onderpand een effect op basis waarvan direct een krediet wordt bijgeschreven op de rekening van de kredietnemer. De bank heeft in feite een deel van een effect gekocht van de kredietnemer. Er komt hier geen transactie bij te pas. Banken lenen geen geld uit en nemen geen deposito’s op. Banken lenen van de publieke sector wanneer klanten spaargeld op een bankrekening zetten. De particulier is hier een kredietgever aan de bank. Het geld dat op de rekening staat is niet meer van de particulier. Het is een schuld dat de bank heeft uit staan. Een tegoed die de particulier kan opnemen.

Hieronder kun je Richard Werner aan het woord zien over de manier waarop banken en geldschepping werkt. Wat tevens zeer boeiend is om te vermelden is dat Richard Werner opmerkt dat het Verenigd Koninkrijk geen centrale bank heeft aangezien deze is gevestigd in de City of London. De City of Londen is het financieel centrum van het Verenigd Koninkrijk en in de wereld en is een eigen soevereiniteit. Het parlement heeft geen zeggenschap, de koningin moet toestemming krijgen om de City of Londen te bezoeken.

Richard Werner over het monetaire beleid van de centrale banken!

Richard Werner is trouwens een uitvinder van het concept quantative easing (QE ofwel kwantitatieve versoepeling). Wanneer dit monetaire gereedschap op de juiste manier wordt toegepast door centrale banken dan kunnen ze veel economische ellende vermijden. QE mag alleen worden ingezet voor het investeren in de productiecapaciteit en het innovatievermogen van een economie. Het probleem is echter dat centrale banken crisis gebruiken om zelf meer macht te vergaren. De centrale banken van Japan en Europa zijn hier twee duidelijke voorbeelden. Verder wordt de macht van het IMF door Amerikaanse belangen misbruikt om het monetaire beleid en de economie van crisislanden volledig te hervormen waardoor Amerikaanse financiële belangen toegang kunnen krijgen tot deze kapitaalmarkten. Met andere woorden het beleid van de ECB is erop uit om landen economisch te slopen en te hervormen door onder meer financiële repressie. Volgens Richard Werner is dit volledige waanzin en onnodig.

Alleen de Amerikaanse centrale bank, de Federal Reserve, heeft het QE beleid onder het bewind van Ben Bernanke gedeeltelijk goed uitgevoerd. De Federal Reserve heeft via QE alle rommel van de banken opgekocht en deze gesaneerd. Het Amerikaanse bankwezen is nu een veel betere staat dan het Europese bankwezen.

Het Europese bankwezen volgt de Basel-regelgeving van de BIS. Deze zijn gebaseerd is op verkeerde veronderstellingen over de werking en functie van een bank en schaden de Europese bankensector. Het Amerikaanse bankwezen volgt niet deze regelgeving!

Het beleid van Europese Centrale Bank (ECB) en de Basel regelgeving zal tot een nieuwe financiële crisis leiden. De ECB zal meer macht naar zich trekken door onder meer de uitgave van Central Bank Digital Currencies (CBDC’s) en het kapot slaan van kleine gemeenschapsbanken. Een concreet voorbeeld is dat macht van de democratische federale Bundesbank is overgeheveld naar de ECB. De ECB is volgens Richar Werner te beschouwen als een nieuwe Reichsbank zonder democratische controle en transparantie. Deze supranationale instelling werkt onafhankelijk van regeringen en hoeft geen verantwoording af te leggen.

Het succes van het Duitse bankwezen en de economische groei over de laatste twee eeuwen, is te wijten aan het feit dat ze vrij gedecentraliseerd zijn en voor hun lokale gemeenschap werken voor het financieren van kleine en middelgrote ondernemingen. Richard is een groot voorstander voor het stimuleren van een decentraal bankwezen met duizenden gemeenschapsbanken die nauw samenwerken met het lokale bedrijfsleven. Dit was aanvankelijk een uiterst belangrijk recept voor het verwezenlijken van de sterke economieën in Duitsland, Japan en de Verenigde Staten.

Het ECB beleid onder Draghi heeft om er toe bijgedragen dat de Duitse banken sector is gaan investeren in een vastgoed zeepbel. De staat van de Duitse banken sector is niet meer goed en zijn al begonnen met het implementeren van negatieve rente. De vastgoed zeepbel zal klappen. Vele banken, waaronder de Deutsche Bank, zullen in grote problemen komen. Het huidige repressieve rentebeleid van de centrale banken zal steeds meer banken economisch verzwakken.

Uiteindelijk is het goed mogelijk dat de ECB alle bankroete banken kan laten omvallen en de bancaire tegoeden vervangt met een digitale euro die door de ECB als een CBDC zal worden uitgegeven of via de bakenunie (ESM) uiteindelijk de burgers laat opdraaien voor het redden van de banken. We zullen het zien en de ontwikkelingen volgen.

Hieronder kun je een uitstekende presentatie bekijken van Richard Werner over geldschepping en het beleid van de centrale banken. Deze presentatie werd gehouden op 5 februari 2018 tijdens de Monetary Institute conferentie “Our Money, Our Banks, Our Country – Money Creation in the Modern Economy”.

Hieronder kun je nog eens Richard Werner aan het woord zien over het wanbeleid van de centrale banken.

Voor meer informatie:

- Richard Werner’s homepage

- Cenrale banken financieren oorlogen

- Wat is financiële repressie?

- Science Direct – How do banks create money?

- Science Direct – A lost century in economics!

- Science Direct – Can banks create money out of thin air?

- Bank of England – Money creation in the modern economy!

- Beste Bank – Waarom zou ik bitcoin kopen?