Introductie en samenvatting: dit artikel bespreekt de opkomst en de wijzigingen van het Bretton Woods systeem en bespreekt o.a. de herintroductie van goud en ook bitcoin als neutrale monetaire reserves.

Bretton Woods I. Op 22 Juli 1944 werd er een wereldwijd akkoord bereikt over het inrichten van het monetaire systeem. De Amerikaanse Dollar werd als wereldreservemunt ingesteld voor de internationale handel met goud als onderpand en garantie.

Bretton Woods II. Op 15 Augustus 1971 besloot president Nixon om de dollar los te koppelen van goud. In plaats daarvan ontstond er in 1973 een systeem van zwevende wisselkoersen en werd het petrodollar systeem ingericht. Een periode van schuldenimperialisme en petrodollar oorlogsvoering brak aan waarbij de VS oppermachtig was (Bretton Woods II – Our Dollar, Your Problem). De kredietcrisis van 2008 markeerde een omwenteling en begon een voorzichtig proces van dedollarisatie. Het bezit van Amerikaanse staatsobligaties als veilig onderpand worden afgebouwd of gebruikt voor het opkopen van strategisch vastgoed, grondstoffen en goud.

Bretton Woods III. Op 26 Februari 2022 besloot president Biden om de dollar reserves van Rusland te bevriezen. Rusland heeft als reactie een petroroebel geïntroduceerd die gekoppeld is aan goud. Volgens Credit Suisse analist Zoltan Pozsar is de wereld overgestapt naar een Bretton Woods III systeem. De dollar en dollarobligaties zijn niet meer veilig voor confiscatie. Een multipolair systeem met verschillende reservemunten die afgedekt worden door grondstoffen en goud is in wording. De dagen van de dollar-schuldenhegemonie zijn geteld. Nu geldt Our Commodity, Your Problem. Rusland heeft een Great Reset op gang gebracht die wellicht anders verloopt dan de WEF voor ogen had. We zullen de ontwikkelingen in de gaten houden. George Gammon geeft in onder staande video een goed te volgen samenvatting over wat Bretton Woods III inhoudt:

Bretton Woods IV. Een mogelijke nieuwe digitale dollar bitcoin reset scenario wanneer een of meerdere van de vele verschillende Bitcoin Reserve Acts wordt aangenomen in de Verenigde Staten onder het nieuwe ambtstermijn van Trump in 2025. Een nieuwe Bitcoin Dollar Recycling systeem op basis van o.a. USD stablecoins zou kunnen worden ingevoerd om de suprematie van de Verenigde Staten op financieel gebied te behouden. Voor meer informatie: Bretton Woods 4 Digital Dollar & Bitcoin Reset

Hieronder gaan we bovenstaande verder uitwerken:

Wat wordt er bedoelt met een nieuwe Bretton Woods overeenkomst?

Het IMF en de WEF heeft het al een paar keer gehad over het organiseren van een nieuwe Bretton Woods vergadering. Er wordt aanspraak gemaakt op een aankomend nieuw akkoord over een monetaire reset en implementatie van een financieel-economisch valutasysteem waarbij het huidige fiatsysteem wordt doorgestart en volledig wordt gedigitaliseerd. Het is in feite een geoptimaliseerde en aangepast Bretton Woods 2 systeem op basis van G20 inside money.

Met Bretton Woods 3 wordt er teruggegrepen naar het originele Bretton Woods 1 systeem van 1944 waar goud als anker werd gebruikt. Naast goud kunnen ook andere belangrijke grondstoffen als anker dienen voor de waarde van een valuta. Bretton Woods 1 eindigde in 1971 toen de Amerikaanse president Nixon de dollar loskoppelde van goud. China en Rusland zijn landen die een Bretton Woods 3 systeem boven een Bretton Woods 2 systeem verkiezen. Beide landen hebben de laatste jaren veel goud gekocht. Ze verkiezen uiteindelijk outside money of beter gesteld sound money als het anker voor internationale handel.

Bretton Woods 1.0 Akkoord

Voor een goed begrip van Bretton Woods 2 en 3 moeten we eerst Bretton Woods 1 bespreken. De Tweede Wereldoorlog vernietigde een groot gedeelte van de wereldeconomie. De wereldeconomie moest opnieuw worden opgebouwd met behulp van goede afspraken over het internationale geldsysteem. Uiteindelijk kwamen de geallieerden en zo’n 40 andere landen tot een akkoord in Bretton Woods, een dorp in de Amerikaanse staat van New Hampshire. Het akkoord voorzag in de invoering van de Dollar als de wereldreservemunt. De Verenigde Staten was immers de belangrijkste overwinnaar met de meeste economische productiviteit en het meeste goud. Het goud diende als anker van het Bretton Woods systeem. Alleen de Amerikaanse Dollar kon tegen een vaste hoeveelheid goud worden ingeruild bij de Federal Reserve. Alle andere valuta’s kregen een vaste wisselkoers met de dollar en waren niet inwisselbaar voor goud.

Dus, Bretton Woods 1.0 ging om de invoering van een globaal geldstelsel van vaste wisselkoersen die via de dollar aan een goudstandaard was gekoppeld. Voor het optuigen van dit nieuwe systeem voor internationaal betaalverkeer werd het Internationaal Monetaire Fonds (IMF) opgericht. Dit muntfonds zag toe op de naleving van de afspraken en het verkrijgen van consensus over de wisselkoersen. Het IMF zou verder ook ingrijpen tijdens een kredietcrisis of betalingsproblemen. Voor de ontwikkeling van de economieën van onderontwikkelde landen werd de Wereldbank opgericht. De Wereldbank helpt met de financiering van de benodigde investeringen.

Bretton Woods 1.0 met bancor – het originele plan!

Het originele plan van het Bretton Woods 1.0 systeem voorzag in de introductie van de Bancor. De bancor was een supranationale valuta voor internationale handelstransacties. Dit nieuwe multilateraal verrekeningssysteem (clearing system) was door de Engelse econoom John Maynard Keynes en Duitse econoom Ernst Schumacher ontwikkeld. Bancor was geen volwaardige valuta, het zou alleen worden gebruikt als de globale rekeneenheid (unit of account) in een multilateraal handelsverwerkingssysteem dat door de International Clearing Union (ICU) zou worden beheerd. De Bancor was eerder te beschouwen als een globaal boekhoudsysteem voor het verrekenen van de internationale tegoeden en verplichtingen binnen de globale handel en het betalingsverkeer.

Het was de bancor die een vaste wisselkoers zou handhaven ten aanzien van de nationale valuta’s. Met de bancor zouden de handelsbalansen van respectieve landen worden beoordeeld. Uitgevoerde goederen leveren bancors op, terwijl bij ingevoerde goederen bancors moesten worden ingeleverd. Elk land zou worden aangemoedigd om de handelsbalans in evenwicht te houden. Een overschot zou op het reservefonds van het ICU worden bijgeschreven. Een tekort zou leiden tot een verlaging van de wisselkoers.

De Bancor was ook gekoppeld aan goud als de ultieme toetssteen en objectieve maatstaf van waarde. Goud als het ultieme solide basisgeld kon ingewisseld worden voor bancors, maar bancors konden niet worden ingewisseld voor goud. Op deze manier zou het gebruik van goud en nationale valuta’s niet meer mogelijk zijn binnen het internationale betaalverkeer.

Bretton Woods 1.0 zonder Bancor – gedoemd te mislukken!

Het Bretton Woods akkoord implementeerde een systeem zonder de Bancor waarbij uiteindelijk de Federal Reserve de rol overnam van de ICU en de Dollar als een volwaardige wereldreservevaluta werd gebruikt. Het verkrijgen van deze macht kwam echter met een enorm nadeel dat werd geïdentificeerd door de Belgisch-Amerikaanse econoom Robert Triffin (1911–1993). De Federal Reserve is uiteindelijk verantwoordelijk voor een globaal monetair beleid waarbij het internationale betalingsverkeer van voldoende dollars wordt voorzien die verder ook haaks kan staan op het nationale monetaire beleid; en het binnenlandse en buitenlandse beleid van de Amerikaanse overheid. De Federal Reserve heeft de macht over de geldprinter om genoeg dollars voor iedereen in omloop te brengen, echter niet de macht om de dollar voor een vaste koers om te zetten. Het exorbitante privilege van de Federal Reserve leidde uiteindelijk leiden tot een scheve verhouding tussen de uitstaande dollars die in omloop worden gebracht en de beschikbare goudreserves. Het ondermijnde het vertrouwen in de dollar. De voortdurende Vietnamoorlog zorgde voor een snelle schuldenopbouw waardoor steeds meer landen dollars begonnen in te wisselen voor goud. De Amerikaanse goudvoorraad werd steeds minder terwijl in 1970 alleen nog maar 22 % van de dollarreserves door goud was gedekt. De Amerikaanse overheid besloot om de inwisselbaarheid van dollars voor goud te staken om zodoende een escalerende rund op de dollar te stoppen. Deze wordt de Nixon-schok genoemd waarmee het Bretton Woods akkoord in 1973 werd beëindigd.

Een verkapte doorstart van Bretton Woods 1.0? Het internationale dollaroliesysteem

Na een turbulente periode werd de dollar in feite op een oliestandaard (Petro Dollar Recycling) gezet en werd het eurodollar systeem steeds belangrijker. In 1979 een strategisch verbond tussen de VS en Saudi-Arabië afgesloten waardoor de toekomst van de PetroDollar verzekerd was en de Amerikaanse hegemonie gehandhaafd kon blijven. Na de oliecrisis van 1973 en het 1979 olieverbond begon de definitieve doorstart van een ontwrichte variant van het Bretton Woods systeem. Het bestaat uit een stelsel van ongedekte zwevende fiat-valuta’s die afhankelijk zijn van de dollar voor het verrichten van de internationale (olie)handel.

Financiering van de handel kon in zekere mate zonder problemen door centrale banken, banken en overheden plaatsvinden. Fiat-geldschepping wordt gewoon als schuld in omloop gebracht en door inflatie goedkoper gemaakt. Het IMF ontpopte zich tot een gewiekste kredietgever en werd een gereedschap van het Amerikaanse schulden imperialisme. De schuldenproblematiek begon sinds 1973 dan ook verder exponentieel toe te nemen en is anno 2020 door de pandemie onhoudbaar aan het worden.

Verder is door de verzwakking van de Amerikaanse economie, als een gevolg van het Triffen dilemma, een multipolaire wereld ontstaan met China als nieuwe wereldmacht. De PetroDollar is verder in verval en een proces van de-dollarisatie is opgang gebracht op basis van een fragiel bankstelsel. De positie van de dollar als wereldreservemunt is uiteindelijk onhoudbaar voor de wereld alsmede de Verenigde Staten. Het is in deze context dat het IMF spreekt over een nieuw Bretton Woods Moment op basis waarvan er een nieuwe wereldorde moet worden mogelijk gemaakt om de actuele acute problemen het hoofd te kunnen bieden.

Bretton Woods 2.0? Digital IMF SDR & CBDC’s!

Wat zal Bretton Woods 2.0 inhouden volgens het IMF en WEF? Hiervoor is het van belang om weer even terug te gaan Robert Triffin. Hij voorzag de problemen met de handhaving van de dollar als de wereldreservemunt en heeft in zijn verdere leven hard gewerkt aan oplossingen om de dollar te kunnen onttronen en devalueren. Zijn belangrijkste bijdrage was het invoeren van Speciale Trekkingsrechten (STR). In het Engels worden dit de Special Drawing Rights (SDR) genoemd. Het is net zoals de Bancor een rekenmunt gebaseerd op de trekkingsrechten in het IMF. In het IMF lenen landen aan elkaar via quota die op hun beurt trekkingen met zich meebrengen. De waarde van een SDR werd een mandje met het gewogen gemiddelde van de belangrijkste reservevaluta’s van de belangrijkste centrale banken in de wereld: Amerikaanse Dollar, Euro, Yen, Pond en Yuan. De IMF zal op basis van de SDR een soort Wereld Centrale Bank worden met als mandaat een ‘lender-of-last-resort’ op wereldschaal.

Verder is de digitalisering van het monetaire systeem niet meer te stuiten. Met de uitvinding van Bitcoin door Satoshi Nakamoto en de verdere ontwikkeling van allerei cryptomunten, de uitgave van allerlei stablecoins en andere nieuwe fintech experimenten zoals Libra, moet Centrale bankgeld wel worden gedigitaliseerd. Het zal worden uitgegeven worden als een Central Bank Digital Currency (CBDC). Het is te verwachten dat er gewerkt zal worden aan een implementatie van een digitale SDR, de wereldreserve-CBDC van het IMF, die naadloos zal kunnen samenwerken met de verbonden CBCD’s van de Europese Unie, het Verenigd Koninkrijk, Japan, de Verenigde Staten en China. Het behelst een noodzakelijke overgang van een unipolaire naar een multipolaire wereld waarbij de Verenigde Staten de dollar als wereldreservevaluta moet opgeven. Het privilege is immers uiteindelijk een vloek gebleken met een eurodollar-schuldensysteem dat op breken staat. Om erger te vermijden is er een transitie noodzakelijk naar een digitale SDR en een stelsel van verschillende CBDC’s.

Banken versus Centrale Banken?

Centrale banken zullen oppermachtig worden. Het voordeel van CBDC’s is dat deze direct digitaal kunnen worden versterkt aan de respectieve burgers en bedrijven in een land. Hierdoor kan het bankroete bankenstelsel in de meeste landen kan worden gesaneerd en voor een groot gedeelte worden opgedoekt. De centralisatie van het bankwezen in de handen van grote systeembanken is uiteindelijk in het voordeel van de Centrale Bank zoals de Europese Centrale Bank (ECB).

Modern Monetary Theory geeft verder de theoretische basis voor centrale banken om girale banktegoeden van bankrekeninghouders te vervangen door een CBDC in een nieuwe wallet-app van de centrale bank. Een CBDC kan verder volledig worden geprogrammeerd door de centrale bank voor het behalen van bepaalde monetaire beleidsdoelstellingen (negatieve of juist hogere rente) en zelfs het voltrekken van fiscale maatregelen (zoals belastingheffing of -ontlasting). Het is niet eens uit te sluiten dat monetair en fiscaal beleid algoritmisch met onder meer geavanceerde kunstmatige intelligentie in een CBDC zal worden gebakken. Het oude bankwezen staat potentieel deze financieel-technocratische aanpak in de weg. Banken zoals de Deutsche Bank, die nu in feite bankroet zijn, kunnen nu daadwerkelijk worden ontmanteld waarbij alle girale tegoeden zullen worden vervangen door centrale bankgeld. Centrale banken beschikken nu over de macht om een systeembank wel of niet te redden.

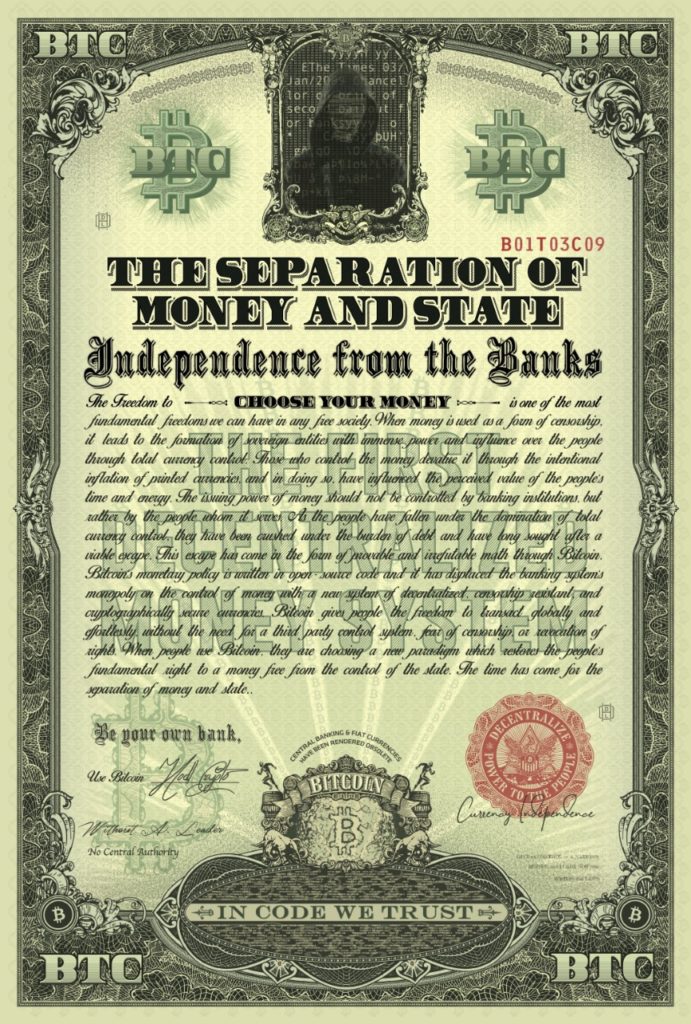

Mochten de Centrale Banken en overheden het met elkaar eens worden over de implementatie van een synthetische digitale wereldreservemunt, dan zullen de Centrale Banken bijna oppermachtig worden. Alleen Bitcoin is als een anti-these een mogelijke uitweg uit deze financieel-technocratische oplossing onder leiding van het IMF, de BIS en de geallieerde centrale banken om aan het roer te blijven en de controle over het monetaire systeem te vergroten en op microniveau nu te kunnen bewaken en te sturen.

Bretton Woods alternatieven, de oorlog over geld en de Great Reset

Banken met kleine reserves en slechte vooruitzichten zullen wellicht Bitcoin’s waardepropositie eens verder onderzoeken en vanzelf de volgende bekende Bitcoin kreet tegenkomen: long bitcoin, short the banks! Het is niet uit te sluiten dat de bankdirectie, na het lezen van The Bitcoin Standard en het werk van Professor Richard Werner, tot de conclusie komt dat Bitcoin hun oplossing is om relevant te blijven. Uiteindelijk is Bitcoin een alternatief op centraal bankieren.

Centraal bankieren zal in het huidige macro-economisch klimaat vanzelf leiden tot diepere negatieve rentevoeten waarmee de banken langzaam financieel gewurgd worden; en zodoende uiteindelijk worden vervangen door een smartphone ECB wallet app. Slimme banken zullen als een hedge voor dit scenario het Amerikaanse bedrijfsleven (MicroStrategy, Stone Ridge, Square, Kraken en PayPal) volgen en Bitcoin als een strategische reserve aanhouden. Nu is het niet de boze burger die uit onvrede zich tegen de banken keert, maar de bank zelf die zich tegen haar meester keert: long bitcoin, short the central bank!

Dit is natuurlijk allemaal nog speculatie, maar het proces van digitalisering van het monetaire systeem is in volle gang en de oorlog over geldschepping, de macht over het geld en de herijking van het monetaire systeem (The Great Reset) zal in dit decennium alle hevigheid zich gaan uitspelen. Dit zal niet in het voordeel zijn voor de koopkracht van spaargeld, spaargeld zal zoeken naar veilige havens. Het is waarschijnlijk zo dat die bank of centrale bank die naast goud ook een kleine reserve in Bitcoin aanlegt, het meeste kans maakt om als een winnaar uit de valutastrijd te komen. De kaarten voor Bretton Woods 2.0 en The Great Reset worden nu geschud.

Hieronder kun je een aantal uitstekende videobesprekingen bekijken over dit Bretton Woods 2.0 thema en een aankomende Great Reset. Hieronder in de video kun je Raul Pal aan het woord zien over Bitcoin als reddingsboot voor Bretton Woods 2.0:

Hieronder in de video kun je Simon Dixon in gesprek zien met Max Keiser over de Bretton Woods 2.0 aankondiging van het IMF.

Hieronder kun je Jeff Deist en Stephan Livera aan het woord zien over Bretton Woods 2.0 en Bitcoin.

Bretton Woods 3.0 een alternatieve versie geopperd door Zoltan Pozsar

Het Westen beschouwd goud over het algemeen genomen als een relict. Het anker van het Westen is in de huidige Bretton Woods 2 constellatie Amerikaanse staatsobligaties waarbij de dollar als reservemunt in vooral olie- en gas wordt gebruikt (petrodollar) op basis van het SWIFT-betalingssysteem. De petrodollar wordt steeds meer ondermijnd. Amerikaanse staatsobligaties zijn verder ook niet meer zo in trek. Schuldpapier wordt natuurlijk minder waard naarmate het steeds duidelijker wordt dat de totale uitstaande schuld onbetaalbaar is geworden. SWIFT en de dollar wordt steeds meer als een wapen gebruikt door de Amerikaanse overheid, terwijl de staatsschuld anno 2022 onbetaalbaar is.

In het Oosten wordt er gebouwd aan alternatieve systemen en wordt goud nog steeds als echt geld beschouwd. De centrale banken van Rusland en China hebben de laatste jaren veel goud ingekocht. Goud dient als een hedge tegen de torenhoge eigen en wereldwijde schuld. Het kan in noodgeval dienen als een nieuw anker voor waarde tijdens nieuwe globale monetaire reset. Goud, maar ook ander essentiële grondstoffen zouden in een mandje kunnen worden geplaatst voor het verankeren van een nieuw financieel systeem en het mogelijke aanpakken van de huidige globale schuldenproblematiek waarbij de invloed van het Westen wordt ingeperkt. De SDR zou mogelijk ook als een een digitale munt kunnen worden afgedekt door lokale valuta´s die door onder meer goud zijn afgedekt. China, Rusland en India zijn drie belangrijke spelers op het wereldtoneel met een voorliefde voor goud. Wanneer deze landen het initiatief voor een monetaire reset naar zich toetrekken dan zal een Bretton Woods 3 overeenkomst wellicht uit noodzaak de voorkeur hebben. De invasie van de Oekraïne door Rusland kan als mogelijk gevolg hebben dat we een Bretton Woods 3 constellatie gaan krijgen. Vooral omdat de harde sancties Rusland in het nauw brengt. Zoltan Pozsar, een gerespecteerd macro econoom en analist werkzaam bij Credit Suisse, lijkt van dit scenario uit te gaan. Zoltan heeft een rapport geschreven genaamd Bretton Woods III waarbij China de waarde van de Renminbi waarschijnlijk zal gaan afdekken met grondstoffen (outside money) die het goedkoop van Rusland zal inkopen om haar eigen hachje te redden. Een (stilzwijgend of open) bondgenootschap tussen Rusland, China, India en Iran tegen de macht van het Westen onder leiding van de Verenigde Staten zou een Bretton Woods 3 systeem kunnen inhouden.

De Dollar zal enorm worden verzwakt en het Westen zal gebukt gaan onder torenhoge inflatie. Volgens Zoltan zal geld na deze financiële oorlog tussen het Westen en Rusland nooit meer het zelfde zijn. Mocht Bitcoin deze financiële oorlog overleven, zal het flink kunnen gaan profiteren in deze Bretton Woods 3 scenario voor een nieuwe wereldorde. Hieronder kun je Anthony Pompliano aan het woord zien over Zoltan´s bevindingen:

Wat Zoltan Pozsar verder mist in zijn analyse is een goed begrip van Bitcoin als in feite een alternatieve Bretton Woods 3 monetair systeem die in feite vijanden in een multipolaire wereld kan worden gebruikt voor het verwezenlijken van juist meer vrede en vriendschap. Hieronder is een interessant draadje van Aaron dat het terug grijpen naar commodity money een stap terug is en niet vooruit. Wellicht op korte termijn kan het even werken, maar het lost op lange termijn uiteindelijk geen problemen op.

Voor meer informatie: