De term financiële repressie wordt steeds meer gebruikt in het nieuws. Wat wordt er eigenlijk mee bedoelt? Met financiële repressie wordt een monetair beleid van banken en overheden bedoelt dat ten koste van spaarders en beleggers wordt gevoerd. De spaarder gaat erop achteruit omdat banken steeds minder geld vergoeden op een spaarrekening of binnen een pensioenfonds dan de jaarlijkse inflatie. Op termijn verliest de spaarder koopkracht en mede-financiert op deze manier de schulden van banken en overheden.

De spaarders en de burgers worden steeds armer!

De rentevergoeding aan spaarders wordt elk jaar beperkt door de bank en vele banken hebben al een negatieve spaarrente geïntroduceerd. Een verlaging van de rentevergoeding leidt niet tot een verlaging op hypotheken en leningen. De bank houdt de rentemarge hoger om zo meer winst te boeken in tijden van lage rentevoeten. Verstandige banken kunnen op deze manier de boekhouding weer op orde te brengen en de kapitaalbasis te versterken. Spaarders nemen de risico’s en banken verdienen zo lang het goed gaat. Wanneer het goed mis gaat betalen alle burgers uiteindelijk voor de redding van een bank (bail-out) door de overheid die extra staatsschuld op zich neemt. Deze zal via groeiende inflatie en belastingverhogingen beheersbaar en betaalbaar worden gemaakt. De staatschulden zijn sinds 1971 wereldwijd exponentieel gegroeid en op de kredietmarkten wordt er gehandeld in staatsobligaties met een extreem lage en zelfs negatieve rente. Er is sprake van een vermogensvernietiging. Denk hierbij maar aan de pensioenfondsen die deze negatief renderende staatsobligaties moeten kopen.

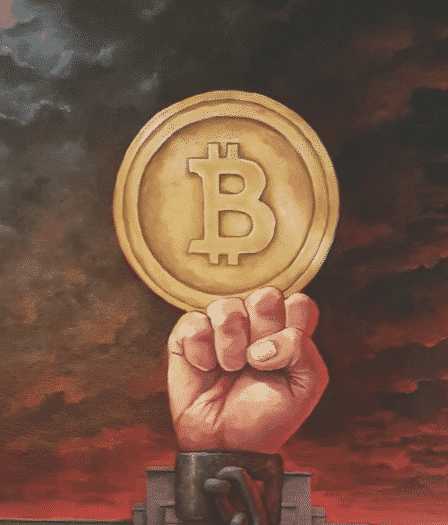

Het is naar aanleiding van deze onrechtvaardigheid (socialisme voor de banken, darwinisme voor het volk) dat Satoshi Nakamoto het Bitcoin protocol heeft uitgevonden en gelanceerd. Het is uitgegroeid tot een anti-fragiel, alternatief, decentraal en gelijkwaardig financieel systeem zonder banken (rentmeesters). Voor meer informatie:

Financiële repressie op de obligatiemarkten!

Financiële repressie vindt ook op de obligatiemarkt plaats. Ze zullen een steeds lagere rentevergoeding krijgen met een lagere coupon op nieuwe leningen. Banken kunnen tegen lage rente goedkoop nieuw geld lenen of lopende dure leningen goedkoper herfinancieren. Op het moment van schrijven is er zelfs al sprake dat meer dan de helft van de staatsobligaties in Europa voor een negatieve rentevergoeding worden verhandeld.

Financiële repressie door schuldverruiming van de centrale banken

Een andere belangrijke vorm van financiële repressie is dat de Centrale Bank de geldvoorraad door schuldmonitarisering verruimd. Deze monetaire politiek leidt tot zeepbellen en heeft uiteindelijk een versterkend inflatoir effect. Inflatie is het opblazen van de geldhoeveelheid dat leidt tot geldontwaarding doordat het algemene prijspeil in de economie stijgt. Het kan ook zo zijn dat bepaalde sectoren binnen de economie tot een zeepbel worden opgeblazen, meestal binnen vastgoed sector, de effectenhandel en obligatiehandel. Het prijspeil van effecten, obligaties en onroerende goederen worden op peil gehouden boven het inflatieniveau. Deze activa worden over het algemeen door alleen een klein gedeelte van de rijke bevolking gekocht.

De algemene inflatie wordt doorgaans berekend als de prijsstijging van een ‘mandje’ van gangbare consumptieartikelen over de periode van een jaar, uitgedrukt als een percentage. Dit mandje kan de centrale bank in haar jaarlijkse cijfers aanpassen waardoor de inflatie cijfers kunnen worden aangepast indien gewenst. Inflatie kan worden beschouwd als een sluikbelasting op het spaarvermogen van de burgers en holt de koopkracht van het geld uit. Het is dan ook niet vreemd dat er een hele ‘wetenschap’ is ontwikkeld om te beleggen in obligaties, effecten en vastgoed om in feite de koopkracht van het vermogen te beschermen tegen geldontwaarding.

Overheden en banken kunnen verder regels implementeren die de bewegingsruimte van de financiële wereld verder beperkt door onder andere de volgende maatregelen:

- implementering van bepaalde kapitaalbuffers bij de financiële instellingen

- de verplichting, opgelegd aan pensioenfondsen, om zelfs obligaties met negatief rendement (van de eigen overheid) in de portefeuille aan te houden; cash te vermijden en goud te verbieden

- de hantering van een steeds lagere rekenrente voor pensioenfondsen waardoor er (onnodig) gekort wordt op pensioenuitkeringen;

- de invoering van kapitaalbeperkingen;

- de invoering van transactiebelastingen op aandelen;

- het overnemen van een bank door de staat of het algemene beheer van de bank door de staat of toezichthouder.

Wat is de oorzaak van financiële repressie?

Wanneer schulden onbetaalbaar worden, dan behoren banken bankroet te gaan. Schuldbeluste overheden behoren lange termijn structurele hervormingen door te voeren op onder meer de arbeidsmarkt, belastingen, interne bureaucratie en regelgeving, gezondheidszorg, pensioenen en woningmarkt enz. door te voeren. De Amerikaanse overheid heeft door het opheffen van de goudstandaard en de introductie van de Petro Dollar de beschikking over een ongelimiteerde geldpers. Hierdoor was een Amerikaans regeringsbeleid van schulden imperialisme mogelijk. Politici van andere overheden hebben afgunstig gekeken naar de bevoorrechte positie van de Verenigde Staten en zien verder in dat het goedkoper maken van de schulden door onder meer financiële repressie de beste strategie is om aan de macht te blijven, moeilijke beslissingen uit te stellen en vooral goedkoper meer te kunnen blijven lenen en te herfinancieren.

Door een combinatie van zeer expansief monetair beleid door centrale banken (al dan niet aangemoedigd door economen en politici) en een de bevoorrechte positie (van vooral de Amerikaanse) overheidsobligaties, vindt er een herverdeling plaats van vermogensbeleggers en spaarders naar publieke en private schuldenaren.

Financiële repressie daarom te beschouwen als een belasting op besparingen en dus een vermogensbelasting die voor de doorsnee burger moeilijk te bevatten is. Het beleid van repressie is zodanig doorgeschoten dat we nu met een negatieve rente politiek te maken krijgen. De doorsnee burger wordt wakker en beseft dat zijn levensstandaard achteruit gaat en de al afgenomen besparen verder zullen worden opgevreten.

In het boek, This Time is Different – Eight Centuries of Financial Folly, tonen Carmen Reinhart en Kenneth Rogoff aan dat elke financiële crisis gevolgd wordt door een lange periode van financiële repressie. De lengte van deze periode kan variëren tussen de 10 en 30 jaar om zodoende de staatsschulden te verminderen. De negatieve reële rentes geven aan spaarders en beleggers perverse prikkels voor het aangaan voor meer schulden. Zodoende wordt een nieuwe volgende financiële crisis voorbereid.

Conclusie over het beleid van financiële repressie:

Het verminderen of vermeerderen van de geldvoorraad en de stuurrente zijn de belangrijkste gereedschappen van de centrale banken. Wanneer dit beleid het vermogen van de spaarders en beleggers verminderen door koopkrachtverlies is er sprake van financiële repressie. De doelstelling is om schulden af te bouwen door het vermogen van de burgers en beleggers af te romen.

Verder kan de overheid en de centrale bank verder regels voorschrijven die de financiële bewegingsvrijheid van financiële instellingen verder beperkt. Het is de centrale bank en overheid die ingrijpt in de financiële markten en verder een marktverstorend effect hebben met financiële zeepbellen als resultaat. De risico tot rendement verhoudingen zijn zoek. De marktsignalen zijn verstoord, leiden tot malinvestments en verdere schuldencreatie. Hoewel de exponentieel toenemende schulden goedkoper worden zal financiële repressie tot een onvermijdelijke financiële crisis leiden. De huidige marktverstoring heeft uiteindelijk al negatieve rentes op de obligatiemarkten geïntroduceerd waarbij zelfs ‘high yield’ leningen (hoog risico leningen van een niet-kredietwaardige debiteurs) voor uiterst lage rentevergoeding en hoge looptijden opgekocht worden. Alles geeft weer aan dat het spaarvermogen versneld wordt aangetast en er een nieuwe globale recessie aankomt.

Voor meer informatie:

Voor meer informatie: