Deze vraag naar wat de Federal Reserve is en hoe het werkt, is niet eenvoudig om kort te beantwoorden. Gemakshalve wordt het vaak als de centrale bank van de Verenigde Staten genoemd en wordt er een vergelijking gemaakt met de Europese Centrale Bank.

Dit is geen accurate vergelijking. De volledige naam voor de Federal Reserve is de Federal Reserve System en wordt vaak afgekort aangeduid als de Fed. System refereert naar het netwerk van 12 regionale Federal Reserve Banks. Dit systeem is verantwoordelijk voor het beheer van de monetaire basis (M0) en het aansturen van de geldhoeveelheid binnen het financieel systeem op basis van een monetair beleid. Een monetair beleid dat de expansie (door bijvoorbeeld kwantitatieve geldverruiming) of de contractie van de geldhoeveelheid bepaalt en de hoogte van de stuurrente bijstelt voor het algehele monetaire systeem.

De Federal Reserve is geen transparante overheidsinstelling. Het is een corporatie in handen van de belangrijkste systeembanken en wordt door vele analisten en onderzoekers beschouwd als het centrum van een netwerk van bankkartels en haar grootaandeelhouders. Het grootboek van de Federal Reserve en haar praktijken is niet volledig openbaar en transparant.

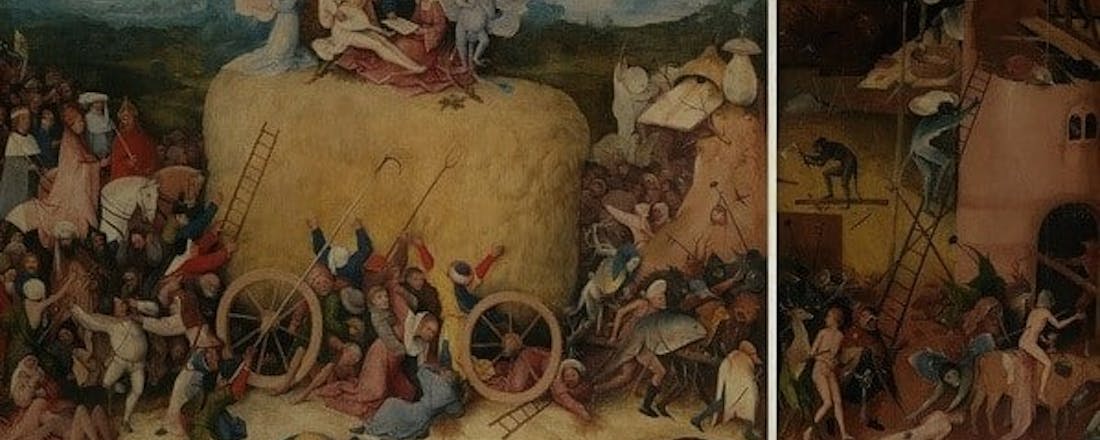

De Federal Reserve beschikt verder over het machtigste wapen in de wereld, de printer van de Amerikaanse dollar, de wereldreservemunt. Het werkt als een ongelimiteerde schuldenpers dankzij het PetroDollar-recycling systeem en is verantwoordelijk voor de financiering van begrotingstekorten en overheidsschulden. De Federal Reserve werkt hierbij niet voor het Amerikaanse volk, het is geen democratische instelling, maar een oligarchisch machtsinstrument die werkt voor in de instandhouding van de financiële hegemonie en welvaart van haar eigenaars. De Federal Reserve tovert in samenwerking met het bankkartel voor eigen gewin overheidsschuld uit het niets bij. Hieronder in de video wordt uitgelegd hoe het monetaire systeem in de Verenigde Staten werkt en waarom het een oplichtingspraktijk is van een bankenkartel waarbij het gewone volk uiteindelijk de prijs betaald:

Om de wereld te bevrijden van dit ongezond geldsysteem moet de Federal Reserve op een zij spoor worden gezet en worden ontmanteld. Geld moet weer worden gedemocratiseerd. Geldcreatie moet weer in handen komen van het volk of worden gescheiden van de overheid en het bankwezen. Het zou transparant vastgelegd en uitgegeven worden in een blockchain. Zo kan er niet worden geknoeid met de boekhouding en de geldhoeveelheid niet worden gemanipuleerd. Het is voor deze reden dat Satoshi Nakamoto Bitcoin heeft gelanceerd als een transparant decentraal alternatief voor de schimmige praktijk van centraal bankieren. De praktijk van centraal bankieren heeft de rijken rijker gemaakt en Jan Modaal armer.

De praktijk en gevolgen van centraal bankieren in in geheimen en moeilijk taalgebruik gehuld. Ook de geschiedenis van Federal Reserve is geheimzinnig. Het is tijdens de Kerstdagen op 23 december 1913 opgericht dankzij de goedkeuring van de Federal Reserve Act door het congres. Blijkbaar worden de belangrijkste besluiten genomen wanneer iedereen kerstinkopen doet ?! Dankzij deze wet, kreeg de Federal Reserve de macht over de Amerikaanse Dollar en het lenen van geld aan de Amerikaanse overheid en ook financiële instellingen in het buitenland voor een percentuele vergoeding.

Het bankkartel achter de Federal Reserve verdient enorm veel geld aan de schuldcreatie van de Amerikaanse Dollar als de wereldreservemunt. De Amerikaanse staatsschuld is dan ook enorm gegroeid sinds de oprichting van de Federal Reserve waarbij het bankkartel meer macht heeft gekregen over de economie en de politiek in de Verenigde Staten. De macht van Wall-Street is daarmee natuurlijk ook enorm gegroeid en de economische verschillen in het land tussen rijk en arm zijn enorm uit elkaar gegroeid. De petrodollar moet ook in dit licht worden begrepen. Het Amerikaanse Imperium heeft haar macht al flink misbruikt en het is niet vreemd dat er wordt gewerkt aan alternatieven. De confrontatie van de VS met China en Rusland moet ook vanuit dit licht worden begrepen. Rusland en China kopen nu goedkoop goud in plaats van Amerikaanse staatsobligaties.

Een van de belangrijkste hoofdrol spelers bij de creatie van dit geld- & machtsmonster, president Woodrow Wilson schreef vol wrok het volgende toen hij begreep wat de Federal Reserve Act betekende voor de vrijheid van Amerika:

“I am a most unhappy man. I have unwittingly ruined my country. A great industrial nation is controlled by its system of credit. Our system of credit is concentrated. The growth of the nation, therefore, and all our activities are in the hands of a few men. We have come to be one of the worst ruled, one of the most completely controlled and dominated Governments in the civilized world no longer a Government by free opinion, no longer a Government by conviction and the vote of the majority, but a Government by the opinion and duress of a small group of dominant men.” – Woodrow Wilson

Deze citaat van Woodrow Wilson geeft ook aan dat het decentraliseren van geld en het verstrekken van kredieten uit handen van privé belangen moet worden genomen. Het steunen van initiatieven zoals het Burger Initiatief Ons Geld en de oprichting van de Deposito Bank is belangrijk; maar vergeet ook niet te kijken naar fintech oplossingen gebaseerd op de internettechnologie van Bitcoin, de Blockchain en andere crypto-currencies. Deze initiatieven zijn positieve bijdrages aan een uiteindelijke hervorming van het financiële systeem.

De Federal Reserve, fintech en CBDC´s

Hier zullen we een aantal ontwikkelingen weergeven op het gebied van financiële innovatie die de FED met andere partijen initeert.

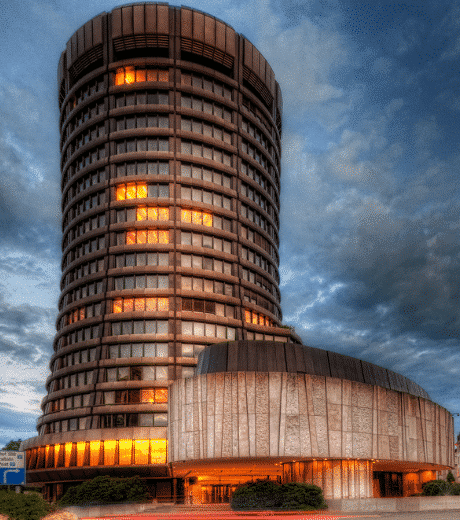

Strategische samenwerking tussen de BIS en de FED

De directie van de Bank for International Settlements (BIS) heeft vandaag bekend gemaakt om haar BIS Innovation Hub project uit te breiden.

In de komende twee jaar zal de BIS innovatie hubs openen bij de Bank of Canada (Toronto), de Bank of England (London), de Europese Centrale Bank Eurosystem (Frankfurt en Parijs) en de vier centrale banken in Scandinavië. Verder zal de BIS een strategische samenwerking starten met de machtigste centrale bank: Federal Reserve System in New York.

Wat is de reden van deze strategische samenwerking en uitbreiding?

Het is duidelijk welke agenda achter deze nauwere samenwerking schuilt. De implementatie van nieuw digitaal centralebankengeld. De centrale banken zullen samenwerken voor de implementatie van respectieve Central Bank Digital Currencies om zodoende meer macht naar zich toe te trekken en ook een antwoord te kunnen bieden op private geldprojecten. Het gaat hier onder meer om de lancering van verschillende stablecoins (Gemini Dollar, Tether USD, Libra en natuurlijk decentrale crypto projecten zoals Bitcoin en de groeiende DeFi-sector.

De Federal Reserve bestudeert op dit moment de lancering van een CBDC voor de dollar. Er is al een digitale dollar project voor de lancering van een digitale dollar. Hoe deze nieuwe Amerikaanse CBDC Dollar of FED coin er precies qua ontwerp eruit gaat zien is nog onduidelijk. Wat wel duidelijk is geworden, is dat de centrale banken nu haar activiteiten gaan opschroeven om te zien hoe ze fiat-geldsysteem kunnen in standhouden, moderniseren voor dit informatietijdperk en daardoor blijven beheersen in de toekomst.

Het is niet vreemd dat de Financial Stability Board (FSB), de Raad voor Financiële Stabiliteit van de G20 en een onderdeel van de Bank for International Settlements onlangs opriep tot een verbod op het gebruik van stablecoins.

De oorlog over de controle van het geld zal de komende jaren en dit decennium losbarsten. We moeten als burgers vechten voor financiële vrijheid en zelfstandigheid (Bitcoin) die dient als een tegenwicht aan de aanstaande implementatie van financieel totalitair systeem gebaseerd op CBDC’s.

Financieel neo-feodalisme of verlichting voor de mensheid, that’s the question.

Gerelateerde artikels:

- Waarom zou ik bitcoins kopen?

- De oorlog over de controle van het geld is begonnen!

- Wat is het euro-dollar systeem?

- Fed beleid stuurt de geldmarkten

Bron: BIS

Greep uit een aantal nieuwsitems over FED-besluiten

2020 FED gaat bedrijfsobligaties kopen

De Amerikaanse Centrale Bank, de Federal Reserve (FED), heeft aangekondigd dat het een Primary Market Corporate Credit Facility zal inrichten. Vanaf de volgende week maandag zal de FED individuele bedrijfsobligaties gaan opkopen met een initieel budget van 750 miljard dollar.

Het Amerikaanse bedrijfsleven zit diep in de schulden en de pandemie heeft de financiële situatie van vele bedrijven enorm verslechterd. Door het opkopen van bedrijfsobligaties wordt de kredietmarkt gesmeerd en zullen de aandelenbeurzen niet in storten. De Federal Reserve gedraagt zich nu meer als een beleggingsfonds voor verkapte corporate bail-outs en beoogt als het zo mooi wordt geformuleerd de creatie van een brede, gediversifieerde marktindex van Amerikaanse bedrijfsobligaties. Het is een ingrijpende stap die duidelijk aangeeft dat er iets goed mis met niet alleen de kredietmarkten, maar vooral het economisch fundament van de Verenigde Staten.

Het is vanuit dit oogpunt dat de Amerikaanse overheid verder ook bekend maakte dat het 1 biljoen zal lenen om te investeren in infrastructurele projecten.

Sinds de problemen binnen de repomarkt is de Federal Reserve in crisismode. Er zijn geen limieten meer voor verdere schuldcreatie om de Verenigde Staten van een financiële ineenstorting te behoeden en het eurodollar systeem te smeren met digitale dollars.

- Leestip: Waarom en hoe zou ik goud kopen?

Voor meer informatie:

- Wat zijn Collaterized Loan Obligations?

- The Unfolding – van gezondheidscrisis naar totale schuldencrisis

Bron: CNBC

2020 De FED koopt rommelobligaties en ETF´s

De Federal Reserve (Fed) zal ook obligatie-ETF’s gaan kopen. Dat klinkt misschien relatief veilig, maar als je wat dieper analyseert welke obligaties deze ETF’s in realiteit bezitten, dan val je toch wel even van je stoel. Laten we er een paar bekijken:

- Eén van de ETF’s die de Fed zal opkopen, is bijvoorbeeld “SPDR Bloomberg Barclays High Yield Bond ETF (JNK)”. De grootste positie hier is een obligatie die uitgegeven wordt door Altice. Altice realiseerde vorig jaar $1,9 miljard winst voor belastingen en heeft $24,2 miljard schulden op de balans staan! Van die $1,9 miljard aan winst, gaat $1,5 miljard rechtstreeks naar rentebetalingen. Dit bedrijf heeft meer dan 12 keer zoveel schulden dan winst. Dit is krankzinnig en levensgevaarlijk.

- Een andere ETF is “iShares iBoxx $ Investment Grade Corporate Bond ETF”. Deze portefeuille bestaat voor 25% uit bankleningen. Opnieuw le-vens-gevaar-lijk! Banken hebben massa’s geld uitgeleend aan bedrijven die in deze omgeving niet meer in staat zijn om de schulden terug te betalen. Banken zullen enorme verliezen realiseren en dat kan obligatiehouders erg duur komen te staan.

Houders van Rabobank-certificaten weten inmiddels al wat ik bedoel. Rabobank besliste namelijk de uitbetalingen aan certificaathouders te stoppen waardoor de koers 38% lager ging!

Het past allemaal natuurlijk in een weldoordachte strategie om de waarde van de valuta’s onderuit te halen. En er is geen snellere manier om je munt omlaag te duwen dan het printen van geld om waardeloze troep te kopen.

Dat is wat centrale banken over heel de wereld momenteel doen.

Ze printen euro’s, dollars, yens, … om met die centen obligaties te kopen van bedrijven die zonder steun eigenlijk al niet meer aan de verplichtingen kunnen voldoen (de CLO’s).

Deze acties zullen op termijn leiden tot een veel lagere euro en de waarde aantasten van alles wat je bezit. Denk maar niet dat het zal stoppen bij de Rabobank-certificaten. Dit is nog maar het prille begin.

Wie zijn geld investeert in het huidige systeem, loopt grote risico’s en zal baat hebben met een ander geluid die MACRO Trends biedt. MACRO Trends bekijkt de zaken een heel stuk breder dan louter de financiële markten. Deze unieke publicatie heeft een helicopterview en overziet het volledige geopolitieke speelveld. Hierdoor ben je als belegger niet langer een weerloos slachtoffer van de markten, maar kan je het spel doorzien en betere beslissingen nemen met je centen. Het is dan ook geen toeval dat MACRO Trends het beste track-record heeft van eender welke andere publicatie in de Benelux. Voor meer informatie:

2020 FED opent een REPO-desk voor centrale banken

De Federal Reserve (FED) zal vanaf 6 april 2020 voor een periode van zes maanden buitenlandse centrale banken in staat stellen om dollars te verkrijgen. Er heerst een internationaal dollartekort en het rommelt op de Amerikaanse staatsobligatiemarkt. Buitenlandse centrale banken die een rekening hebben bij de Federal Reserve van New York zullen tijdelijk Amerikaanse obligaties kunnen omwisselen voor dollars op basis van een nieuwe Repo-regeling.

Wat wil dit zegggen?

Repo staat voor een repurchase agreement. Kort gezegd, het is een lening met onderpand die voor een korte tijd loopt. Een centrale bank met te kort aan dollars kan nu Amerikaanse staatsobligaties gebruiken als onderpand bij de Federal Reserve. De Federal Reserve zal hiervoor in de plaats een lening in dollars verstrekken. Wanneer de overeenkomst afloopt zal de positie weer worden teruggedraaid waarbij de buitenlandse centrale bank de eerder verkochte staatsobligaties weer terugkoopt en de Federal Reserve het leningsbedrag met in dit geval een zeer kleine rentevergoeding weer ontvangt.

Op deze manier hoopt de FED de internationale repo-en Amerikaanse obligatiemarkt te smeren en de dollartekorten buiten de Verenigde Staten tijdelijk te verminderen. Structureel zal er echter weinig veranderen en waarschijnlijk alleen het dollarprobleem verergeren, zeker in het geval dat de dollar relatief in sterkte zal toenemen.

FED is bang voor dump in Amerikaanse staatsobligaties

Volgens Wall Street for Main Street is de Federal Reserve bang dat door het dollartekort er een ongecontroleerde wereldwijde verkoopgolf zal ontstaan van Amerikaanse staatsobligaties.

Voor meer informatie:

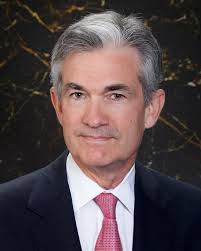

2020 Jerome Powell op 60 Minutes over FED-beleid

Op 17 mei 2020 werd een nieuw 60 Minutes nieuwsprogramma uitgezonden op CBS. In dit programma kwam de Federal Reserve voorzitter Jerome Powell aan het woord over de economische realiteit in de VS. Hij voorziet dat het tijd zal vergen voor de Amerikaanse economie om te herstellen van de lockdown. De Amerikaans economie zal in het tweede kwartaal van 2020 tot met 30% kunnen instorten.

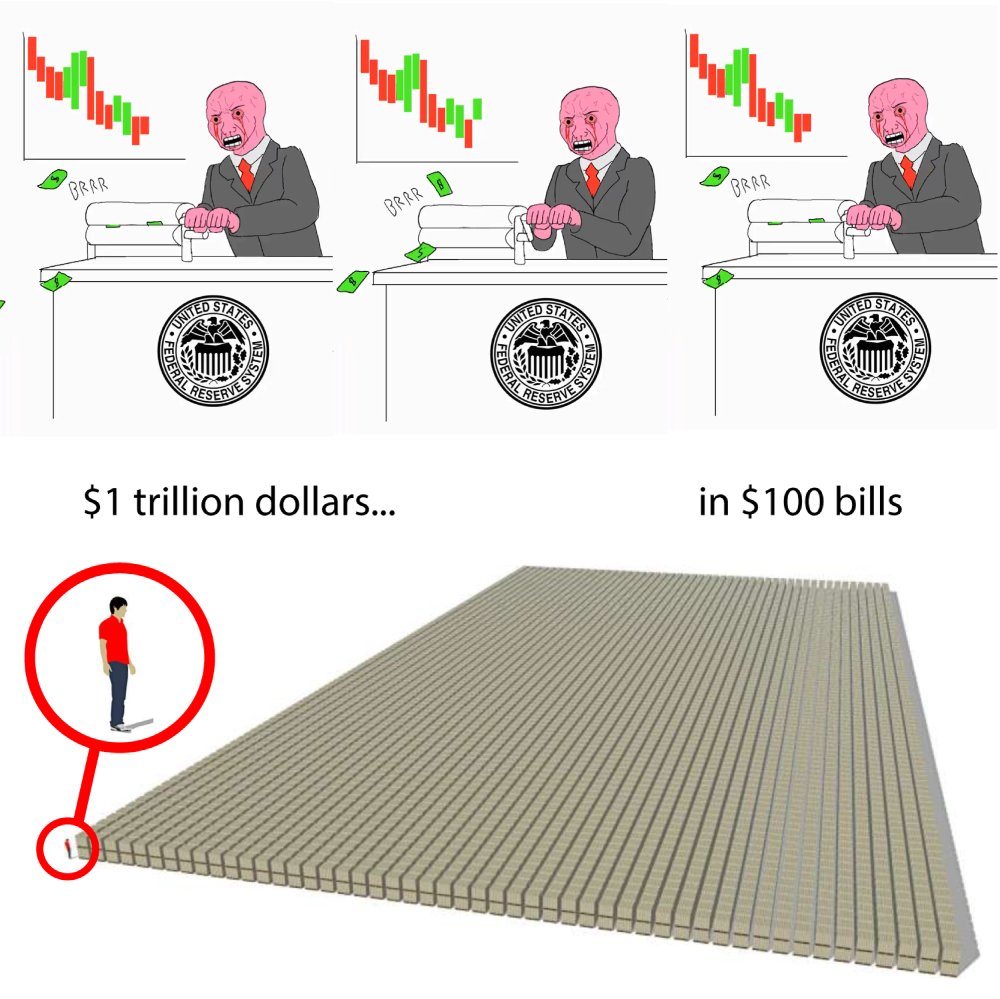

Een ander deel van het gesprek ging over hoe de Federal Reserve fiatgeld schept. Er werd aan Powell gevraagd of het correct is dat de Fed “simply flooded the system with money?”

Powell gaf hier op als antwoord:

“Yes. We did. That’s another way to think about it. We did.”

Vervolgens werd hier op gevraagd waar dit geld vandaan komt. Had de Fed het gewoon geprint?

Powell gaf hier op als antwoord:

“We print it digitally. So as a central bank, we have the ability to create money digitally. And we do that by buying Treasury Bills or bonds for other government guaranteed securities. And that actually increases the money supply.

“We also print actual currency and we distribute that through the Federal Reserve banks.”

De werking van de Fed wordt steeds onverbloemd verteld en steeds meer mensen zullen gaan nadenken over de werking van het huidige fiatgeldstelsel en de manier waarop men zich kan beschermen tegen geldontwaarding en wellicht hyperinflatie in de toekomst.

Hier is een analyse van Mike Maloney van de spraakmakende videoserie, Hidden secrets of money, over de uitspraken van Jerome Powell:

Voor meer informatie over het nieuwe 60 Minutes programma met Jerome Powell:

Hieronder kun je een videomeme (Money Printer Go Brrrr) zien over hoe Jerome Powell zijn werk doet:

15 Maart 2020 – FED verlaagt de rente

Introductie. De Amerikaanse centrale bank heeft op 15 maart 2020 aangekondigd de stuurrente te verlagen met minimaal 1 procent. De Federal Reserve zal het nieuwe rentepercentage laten fluctueren tussen 0% tot 0,25%. Dit is een historische daling van 1% tot 1,25%.

Wat is het plan?

Deze dramatische stap is deel van een ingrijpend plan om de economie te stimuleren en de gevolgen van de uitbraak van het coronavirus te bestrijden, waarbij de Federal Reserve opnieuw een QE-programma start. De Fed zal voor minimaal 700 miljard dollar aan Amerikaanse staatsobligaties en door hypotheek gedekte effecten opkopen.

Voorzitter Jerome Powell zegt dat de centrale bank ook andere banken zal steunen die kleine zakelijke leningen verstrekken om de schade van de economische klap, door de wereldwijde pandemie, te reduceren. Verder hoeven banken geen kapitaalreserves meer aan te houden. Powell vertelt;

“De Amerikaanse banken zijn sterk, hebben veel vermogen, een hoge handelsactiviteit en staan in een goede positie om kredieten te verstrekken aan huishoudens en bedrijven. Toch brengt het virus aanzienlijke economische uitdagingen met zich mee, tegen deze gunstige basis. Net als anderen verwachten wij dat de ziekte en de maatregelen die nu worden genomen om de verspreiding ervan tegen te gaan, op korte termijn een aanzienlijk effect zullen hebben op de economische activiteit.”

Aangezien er structurele problemen zijn op de obligatie en repo-markt:

“Wanneer er spanningen ontstaan in de treasury markt, kunnen deze effect hebben op het hele financiële systeem en de economie. Om dit te voorkomen en de goede werking van de treasury markt te ondersteunen, hebben we vandaag aangekondigd dat wij in de komende maanden voor ten minste 500 miljard dollar aan treasury obligaties zullen kopen.’’

De initiële reactie van de financiële markten

De aankondiging leidde tot weinig enthousiaste reactie van de markten, omdat de bezorgdheid over de aard van het virus, de onzekerheid over de duur, en de ernst van de situatie alleen maar toeneemt. Daarnaast is iedereen benieuwd welke mensen erdoor getroffen zullen worden en hoeveel opties de Fed nog heeft, mocht het stimulus plan mislukken. Ondanks de bijzondere aankondiging van de maatregelen op zondag, werd maandag 16 maart een nieuwe Black Monday voor de Amerikaanse effectenhandel.

Wat zijn de verdere gevolgen?

De Federal Reserve heeft met deze beslissing al het kruit verschoten. De financiële markten weten nu dat de Federal Reserve nu ongelimiteerd Dollars als schuld in het financieel systeem zal blijven pompen om het overeind te houden en deflatie te bestrijden. Verder zal de Federal Reserve alleen nog negatieve rente kunnen introduceren.

Het is de introductie van een meer agressief beleid van financiële repressie voor de Amerikaanse dollar. Dit zal niet alleen verhoogde inflatie risico’s inhouden, maar vooral ook kapitaal/vermogensvernietiging. Op termijn zal steeds meer kapitaal van de dollar een weg zoeken naar veilige havens (goud). Het vertrouwen in het financiële systeem van centraal bankieren onder leiding van de Federal Reserve zal verder eroderen.

Van coronacrisis tot liquiditeitscrisis, vertrouwenscrisis en een nieuwe kredietcrisis?

Wanneer het vertrouwen verder erodeert zal de kans op een volledige ineenstorting van het huidige schuldensysteem toenemen. De kans hierop wordt groter naarmate het steeds duidelijker wordt dat de huidige liquiditeitscrisis door de impact van het coronavirus verder escaleert in een langdurige structurele kredietcrisis. Een kredietcrisis veroorzaakt door de insolvabiliteit van belangrijke internationale bedrijven en/of systeembanken zoals de Deutsche Bank. Enorme kapitaalinjecties in de vorm van bail-outs en bail-ins zullen dan nodig zijn om een implosie van het systeem te vermijden. Het is een kwestie van tijd…. de schulden-tijdbom tikt door.

Van een kredietcrisis naar monetaire hervorming?

Een nieuwe hervorming van het systeem op basis van een wereldwijde overeenkomst is uiteindelijk noodzakelijk, maar onwaarschijnlijk doordat de wereld vanuit een geopolitiek perspectief meer multipolair is geworden. Het huidige systeem kan worden betracht als een Amerikaans machtsinstrument voor behoud van de hegemonie door schuldenimperialisme. Het is waarschijnlijker dat landen zoals China en Rusland tijdens een ongecontroleerde kredietcrisis en daaropvolgende ineenstorting van het door de VS gestuurde fiat-geldstelsel zullen terugvallen op hun opgebouwde goudreserves en eigen betalingsalternatieven voor SWIFT.

Conclusie

We varen in ongekende wateren, de uiteindelijke gevolgen zijn moeilijk in te schatten. Niettemin, een monetair beleid van onbegrensde geldverruiming in combinatie met negatieve rentevoeten liggen in het verschiet om het systeem overeind te houden. De gevolgen van het beleid van de Federal Reserve, dat opgevolgd zal worden door de andere centrale banken, zullen niet positief zijn voor iedereen met spaargeld of een pensioen. Het zal verder voor meer sociale onrust, ongelijkheid, armoede en wantrouwen zorgen.

Er zijn vele goede documentaires gemaakt en vele boeken geschreven over de rol en werking van de Federal Reserve. Ik zal hier een aantal weergeven:

Documentaires over de Federal Reserve:

Corbet Report – Century of enslavement – History of the Federal Reserve:

True History of the Federal Reserve:

Interview met David Stockman:

Documentary – Fiat Empire & Federal Reserve System:

Discussie over boeken:

Gerelateerde artikels:

- Wat is het ESM?

- Bank for International Settlements

- World Bank

- Council for Foreign Relations

- Beroemde citaten over het bankwezen.

- Wat is Quantitative Easing (QE)?

- Web of Debt

- Origins of the Federal Reserve

- Creature of Jekall Island

- Secrets of the Temple

- Alan Greenspan’s erfenis en visie over goud!

Opmerkelijke feiten en besluiten

- 23 december 2019, is er bekend geworden dat er zo’n 1.5 biljoen in Amerikaanse $100 biljetten verloren is gegaan.

- Op zondag 15 maart heeft de Federal Reserve noodmaatregelen getroffen om de markten van liquiditeit te voorzien en werd de stuurrente met 1 % verlaagd.

- De Federal Reserve is al sinds het vierde kwartaal van 2019 actief met het ondersteunen van de repomarkt. Voor meer info: Repomadness