Wat is een CBDC? Dit artikel zal de opkomst en betekenis van CBDC’s bespreken en welke impact deze kunnen hebben om het monetaire systeem. Wat zijn de voor- en nadelen van een CBDC? Wat zijn de geopolitieke implicaties? Welke machtsstrijd zal er plaatsvinden? De uitrol en verdere ontwikkeling van digitaal centralebankgeld, zoals de digitale euro door de ECB, zal niet alleen ingrijpende gevolgen hebben voor het internationale bankwezen, maar ook voor de financiële toekomst en vrijheid van iedere burger op deze aardbol. De komst, betekenis en impact van de invoering van een CBDC is niet te onderschatten.

Wat is een CBDC? Wat is de betekenis van een CBDC precies?

CBDC staat voor Central Bank Digital Currency en wordt naar het Nederlands vertaald als digitaal centralebankgeld. Het is digitaal geld dat door de centrale bank wordt uitgegeven. Dit basisgeld bestaat alleen in digitale, dat wil zeggen in elektronische vorm, en kan als een digitale vorm van contant geld opereren. Inderdaad, een CBDC is een toevoeging tot de centrale bank reserves en het contant geld dat fysiek in omloop wordt gebracht door de centrale bank in de vorm van munten en biljetten.

Een CBDC is geen commerciëlebankgeld

Aangezien een CBDC door de centrale bank wordt uitgegeven is het een publieke vorm van geld dat onafhankelijk van een reguliere commerciële bank wordt beheerd en uitgegeven in de vorm van kredietverstrekking. Dit wordt officieel door De Nederlandsche Bank als “privaat geld” of “commerciëlebankgeld” geduid. Geld op de rekening bij een commerciële bank is geen centralebankengeld; het is een andere vorm van geld met derde partij risico’s aangezien de bank als een kredietinstelling opereert die bankroet kan gaan. Het geld op een bankrekening is in feite een lening aan de bank en kan via een bail-in worden gevorderd. Het behoort tot een ander geldaggregaat, de M1 of M2 in zover het geld vaststaat op een spaarrekening. Geld op een bankrekening staat ook bekend als giraal geld; terwijl contant geld bekend staat als chartaal geld. Dit geld zal voor een gedeelte en uiteindelijk geheel kunnen worden vervangen door een CBDC.

Verschil tussen wholesale CBDC en general purpose CBDC

Commerciële banken, financiële instellingen en overheden kunnen wel geld aanhouden op de reserverekening bij centrale banken. Dit is digitaal centralebankgeld voor professionele partijen (wholesale CBDC). Een CBDC zou speciaal voor deze partijen kunnen worden ontwikkeld als een beperkte wholesale CBDC of juist beschikbaar worden gemaakt voor iedereen in de samenleving. De CBDC wordt dan algemeen toegankelijk voor bedrijven en huishoudens. Dit is digitaal centralebankgeld voor algemeen gebruik en wordt in het Engels als general purpose CBDC aangeduid.

Wat zijn de voordelen van een CBDC?

Digitaal centralebankgeld (ofwel: CBDC, Central Bank Digital Currency) kan het nationale en internationale betalingsverkeer volledig moderniseren. Een CBDC kan bijdragen aan een betere interoperabiliteit van het internationale betalingsverkeer. Verder kan digitaal centralebankgeld (CBDC) bijdragen aan sneller, goedkoper en meer inclusief mondiaal betalingsverkeer.

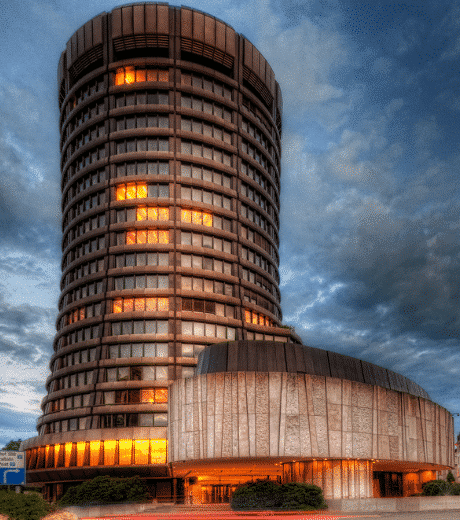

Vandaar dat centrale banken internationaal samenwerken met onder meer de Bank for International Settlements (BIS) om te bestuderen welk ontwerp het meest geschikt is. De voordelen van een CBDC zijn potentieel enorm aangezien in principe een CBDC kan worden geprogrammeerd door de beleidsmakers om bepaalde doelstellingen te behalen. Een ministerie van financiën zou in samenspraak met de Centrale Bank een CBDC voor een specifiek doel kunnen ontwerpen. Concreet voorbeeld is een CBDC die wordt gebruikt voor het verstrekken van een universeel basisinkomen. De BIS heeft een eigen plan onder ontwikkeling voor de uitrol van een GLOBAL CBDC. Hieronder kun je een video bekijken die dit CBDC-plan van de BIS bespreekt:

Monetair en fiscaal beleid kan worden gecombineerd met gedragseconomische principes (behavioral economics) en eventueel automatische belastingheffingen of juist stimulusverstrekkingen om bepaald gedrag te stimuleren. Een CBDC’s kunnen worden geoormerkt en een looptijd kunnen hebben waarbinnen ze bijvoorbeeld moeten worden uitgegeven. Bestedingsgedrag kan verder worden gebruikt voor het vaststellen van een credit & social score. In principe is alles mogelijk zolang het maar goed en betrouwbaar in code kan worden omgezet waardoor de CBDC zonder problemen kan opereren.

De Impact van CBDC’s op het wereldtoneel

De introductie van CBDC’s zal het internationale monetaire systeem gaan revolutioneren waarbij er meer machtsconcentratie zal plaatsvinden naar de belangrijkste centrale banken in de wereld. Het gaat dan hier vooral om de centrale banken van de Europese Monetaire Unie (ECB) binnen het Europese Stelsel van Centrale Banken (ESCB), Japan (BoJ), China (BoC), Verenigd Koninkrijk (BoE) en natuurlijk de Federal Reserve (Fed). Deze Centrale Banken zijn ook aangesloten bij het IMF en hebben hier XDR trekkingsrechten. Het is goed mogelijk dat op termijn er een digitale variant van de XDR of SDR kan worden ontwikkeld binnen een nieuw Bretton Woods 2.0 akkoord voor het mogelijk maken van een geordende Great Reset. Recentelijk heeft de IMF de Unicoin of UMU-CBDC gelanceerd. Dit is een nieuwe meta-CBDC bedoelt voor het internationale betalingsverkeer tussen o.a. centrale banken, maar ook het internationale betalingsverkeer. Het dient als een politiek neutraal, gedistribueerd betalingsnetwerk voor grensoverschrijdende transacties.

Elke financiële autoriteit en digitale fiat-muntslager waar dan ook in de wereld verdiept zich in dit onderwerp. Echter, er zijn nog genoeg vragen over de uiteindelijke technologisch ontwerp van een CBDC met verdere noodzaak tot standaardisatie en een gedegen infrastructuur. Welke infrastructuur zullen ze gaan implementeren om de werking van een CBDC veilig en betrouwbaar te maken?

Wat zijn de nadelen van een CBDC?

Er zijn een aantal ernstige nadelen verbonden aan het inzetten van CBDC’s. De belangrijkste is de machtsconcentratie die verder optreedt in het huidige monetaire systeem. Het kan gemakkelijk leiden tot een financieel technocratisch surveillance en controle systeem zonder financiële privacy en autonomie voor haar gebruikers. Dit wordt vooral problematisch wanneer CBDC’s steeds meer giraal zullen gaan vervangen tijdens faillissementen gedurende een nieuwe bankencrisis.

CBDC’s maken verouderde banken overbodig!

Centrale banken kunnen er voor kiezen om systeembanken nu bankroet te laten gaan waardoor het huidige bankenstelsel nog verder geconcentreerd wordt met nog maar een paar geselecteerde commerciële systeembanken. Giraal geld van een bankroete bank wordt vervangen door een CBDC die uit het niets door de Centrale Bank wordt uitgegeven en via een CBDC-app wordt versterkt aan de gedupeerde rekeninghouders. Uiteindelijk zou het verouderde commerciële bankenstelsel kunnen worden vervangen door fintech bedrijven. De op papier bankroete Deutsche Bank zou ontmanteld kunnen worden. De kredietverstrekking en andere bancaire diensten aan huishoudens en bedrijven zou in feite door de fintech sector kunnen worden overgenomen wanneer deze via API’s het recht zouden krijgen om CBDC’s uit te lenen.

CBDC’s zullen uiteindelijk steeds meer een groter deel gaan uit maken van de totale geldhoeveelheid en het meeste giraal, maar ook chartaal geld (contant geld) vervangen. Vooral het vervangen van chartaal geld voor een CBDC is een belangrijke stap aangezien centrale banken direct een negatieve rente kunnen berekenen in een CBDC. Een gebruiker kan niet meer vluchten naar muntgeld of bankbiljetten om de negatieve rente te ontvluchten. Reguliere commerciële banken staan in een bepaald opzicht de machtsambities van centrale banken in de weg. Dit is volgens professor Richard Werner op dit moment gaande. Hieronder in de video kun je Richard Werner aan het woord zien:

CBDC´s en de Great Taking?

Is de uitrol van een CBDC een wapen van de centrale banken en gerelateerde systeembanken om bijna al eigendom te bemachtigen? De Great Taking is een boek en documentaire van David Rogers Webb, een voormalige Wall Street beleggingsfondsbeheerder die na een bijna-doodervaring zijn relaas is gaan vertellen over hoe de centrale banken in samenspraak met overheden de financiële macht verder gaan centraliseren. Hoe willen ze dit verwezenlijken?

Om dit mogelijk te maken zijn er belangrijke wijzigingen in de Amerikaanse faillissementswet doorgevoerd waarbij er “Safe Harbor”-bepalingen zijn geïntroduceerd die uiteindelijk alleen gevestigde crediteuren beschermen. Er zijn ook wijzigingen in de Uniform Commercial Code doorgevoerd. De invoering van de nieuwe CSDR-regeling in de EU zorgt verder ook voor de ondermijning van eigendomsrechten over effecten. Deze wijzigingen positioneren de gevestigde crediteuren zich goed wanneer een financiële crisis toeslaat. De gevestigde crediteuren, meestal de systeembanken, kunnen in praktijk alle effecten kunnen vorderen van beleggers. Effecten, zoals aandelen en obligaties, zijn alleen in naam eigendom meer van beleggers. Er is een enorme derivatenbubbel opgebouwd met een enorm onderpand probleem. Dit is o.a. in het onderzoek van Hester Bais (Worst Bank Scenario) al duidelijk omschreven. De wereldwijde schulden- en derivatenbubbel zal ooit eens barsten en zorgen voor een deflatoire ineenstorting van de wereldwijde economie en effectenhandel. De systeembanken en centrale banken zullen deze crisis aangrijpen om alle effecten te vorderen. De onteigening van effecten, maar denk ook aan vastgoed, zal zorgen voor de verdere centralisatie van de macht waarbij de CBDC gebruik zal worden voor het invoeren van een neo-feodaal financieel systeem. De Great Taking is een bewust plan van de Centrale Banken om het systeem te resetten in hun voordeel volgens David Rogers Webb. Echter zal dit zonder machtsstrijd plaatsvinden?

Een aankomende CBDC machtsstrijd in plaats van een monetaire hervorming?

De introductie van CBDC’s zou wel eens een machtsstrijd kunnen gaan inhouden tussen bepaalde commerciële banken en centrale banken. Sommige zakenbanken zijn al begonnen met de lancering van hun eigen cryptocurrency waaronder JP Morgan Chase. In dit opzicht zou de introductie van een CBDC een mogelijke machtsstrijd gaan inhouden binnen het huidige monetaire en bancaire systeem zonder dat er een hervorming plaatsvindt, maar eerder een doorstart via CBDC’s waarbij eerst de banken op het menu staan en het volk via een universeel basisinkomen wordt gerustgesteld. Het is echter te verwachten dat kleinere banken het onderspit zullen delven en gedeeltelijk worden overgenomen door de systeembanken. De macht van systeembanken en centrale banken zal naar alle waarschijnlijkheid verder toenemen waarbij CBD´s en wellicht ook bepaalde stablecoins zullen worden gebruikt om totale controle te krijgen over alle geldstromen.

Bitcoin als de antithese van een CBDC

Iedereen (burgers, bedrijven, banken etc.) die geen deel uitmaakt van deze financiële bancaire elite zouden zich verder kunnen wapenen in deze strijd door het aanhouden en uitbouwen van een strategische bitcoin reserve. Uiteindelijk is Bitcoin de anti-these van een CBDC. Bitcoin is bijna onveranderbaar, betrouwbaar decentraal absoluut schaars digitaal basisgeld; het is onvervreemdbaar eigendom. De monetaire politiek van Bitcoin is voorgeprogrammeerd en kan niet worden veranderd. Een CBDC kan naar hartenlust worden geprogrammeerd voor bepaalde monetaire en fiscale doeleinden en kan in principe ongelimiteerd in omloop worden gebracht. Een CBDC op een CBDC-app van een gebruiker kan onmiddellijk door een centrale bank worden belast, bevroren of geconfisqueerd. Een bank kan een klant voorzien van een eigen Bitcoin app die dient als een verzekerde bewaar- en betaaloplossing voor BTC en fiatgeld.

In dit speculatief scenario is Bitcoin uiteindelijk de redding en de rem op de mogelijke ongecontroleerde machtsambities van de centrale banken. Hierbij zouden inderdaad bepaalde commerciële banken juist bondgenoten van Bitcoin worden door als Bitcoin banken te gaan opereren voor haar klanten. De klanten kunnen hierdoor gebruik kunnen maken van dit digitale harde contant geld van de 21e eeuw. Hierdoor blijft de macht van de centrale bank ingeperkt, de overleving van de commerciële bank gewaarborgd en de financiële vrijheid van de burgers verzekerd.

Bitcoin en CBDC’s zouden wel eens als een nieuwe monetaire Yin en Yang balans kunnen mogelijk maken waarbij banken een sleutelrol spelen….. of zal Bitcoin als een zwart gat alle CBDC’s opzuigen waardoor Centrale Banken uiteindelijk een CBDC moeten afdekken door een eigen Bitcoin reserve? De uiteindelijke strijd zal gaan tussen ongedekt ongelimiteerd gecentraliseerd basisgeld (CBDC) of energie gedekt decentraal basisgeld (BTC). Het zachte versus het harde geld van de 21e eeuw…. Hieronder kun je een video bekijken over wat je verder kunt doen om je voor te bereiden op het ergste:

Een globale CBDC wapenwedloop?

Een andere dimensie van CBDC’s is de geopolitieke dimensie en de transitie van een hegemonie gedomineerd door de Verenigde Staten naar een multi-polaire wereld waarbij vooral China sterker op het wereldtoneel zal optreden. De ontwikkeling van een superieure CBDC door onder meer China met een veilige en betrouwbare infrastructuur zoals het China’s Blockchain Services Network, zal nog onvoorziene geopolitieke implicaties hebben. De Chinese Centrale Bank voorziet een wapenwedloop op dit gebied en Japan is in alle haast al begonnen met de versnelde ontwikkeling van een digitale Yen.

We zullen het in dit decennium tijdens de Great Reset allemaal meemaken en in hier de ontwikkelingen in de gaten houden.

Welke CBDC-projecten zijn er al gestart?

Hier volgt een lijst met de belangrijkste CBDC’s:

- Digitale Euro

- Digitale Yen

- Digitale Dollar – FED coin

- Digitale Yuan (DCEP)

- Digitale Zweedse Kroon

- CBDC project van Korea

- CBDC van de IMF? UMU CBDC

Bronnen:

- Boston Consultancy Group – The Future of Money

- BIS CBDC Report

- DNB Digitaal centrale bankgeld

- The Great Taking

- Beste Bank – Bitcoin Cursus