De Bank for International Settlements (BIS) in Basel heeft in haar laatste kwartaalrapport van December 2022 gewezen op de alarmerende risico´s in de globale valutamarkt. Het gaat specifiek over de derivatenhandel in valutatransacties (FX swaps, forwards, currency swaps). Stijgende rentevoeten hebben ook een financiële impact op deze derivaatovereenkomsten over valutatransacties.

The $80.000 Billion New Debt Black Spot

De meeste financiële instellingen buiten de Verenigde Staten sluiten deze schuldovereenkomsten af, maar zetten die niet op de balans. Inderdaad, volgens het BIS-rapport hebben pensioenfondsen en andere financiële instellingen buiten de Verenigde Staten meer dan $80 biljoen (80.000 miljard) in uitstaande dollar-schuldverplichtingen. Deze vaak korte termijn lopende verplichtingen in FX-swaps worden grotendeels buiten de balans gehouden. Het is een zwarte vlek voor beleidsmakers en analisten voor het bepalen van risico´s, zoals de komst van een nieuwe zwarte zwaan in de vorm van een nieuwe eurodollar of globale kredietcrisis.

De FX swaps, derivaten over valutatransacties, hebben nogal een problematische geschiedenis. De laatste crisis was tijdens de COVID-19 pandemie in Maart 2020 waarbij de Federal Reserve genoodzaakt was om de markt overeind te houden met dollarswapovereenkomsten en een ongeëvenaard programma van kwantitatieve verruiming. Dit beleid heeft o.a. geleid tot sterk stijgende inflatiecijfers.

Het huidige beleid van renteverhogingen die de Federal Reserve doorvoert om de inflatie te beteugelen zal nu voor meer stress op deze derivatenhandel opleveren. In de globale valutamarkt dreigt nu dagelijks voor $2.2 in valutatransacties te mislukken vanwege problemen met derde partijen, waardoor de wereldwijde financiële stabiliteit in het geding kan komen. Het is een schuldentijdbom die een nieuwe globale financial crisis kan veroorzaken.

Vele van deze contracten zullen in 2023 uitlopen en voor een hogere rentetarief moeten worden vernieuwd. Voor een goede uitleg over deze problematiek, kunnen we de onderstaande video van George Gammon aanbevelen:

Popping Debt Bubbles

Frappant is dat Hyun Song Shin, BIS Head of Research, een uitstapje maakt naar de recente implosies van de FTX-beurs en het Terra Luna stablecoin project. De implosies vertonen dezelfde karakteristieken als een banking crash zoals die van de financiële crisis van 2008. Verder geeft hij te kennen dat de meeste crypto´s alleen in naam decentraal zijn. Het zijn DINO-coins (Decentralized In Name Only).

Hier beschrijven we ze als shitcoins van crypto projecten die in feite een alternatieve fiat-Ponzi systeem hebben opgebouwd die op haar eigen wijze concurreert met het reguliere financiële systeem doordat het vooral ongereguleerd zonder grenzen 24 uur per dag als een alternatieve dollargeldmarkt (USD stablecoins) haar gang kan gaan. De snelle opkomst en val van FTX kan in deze context bestuurd worden.

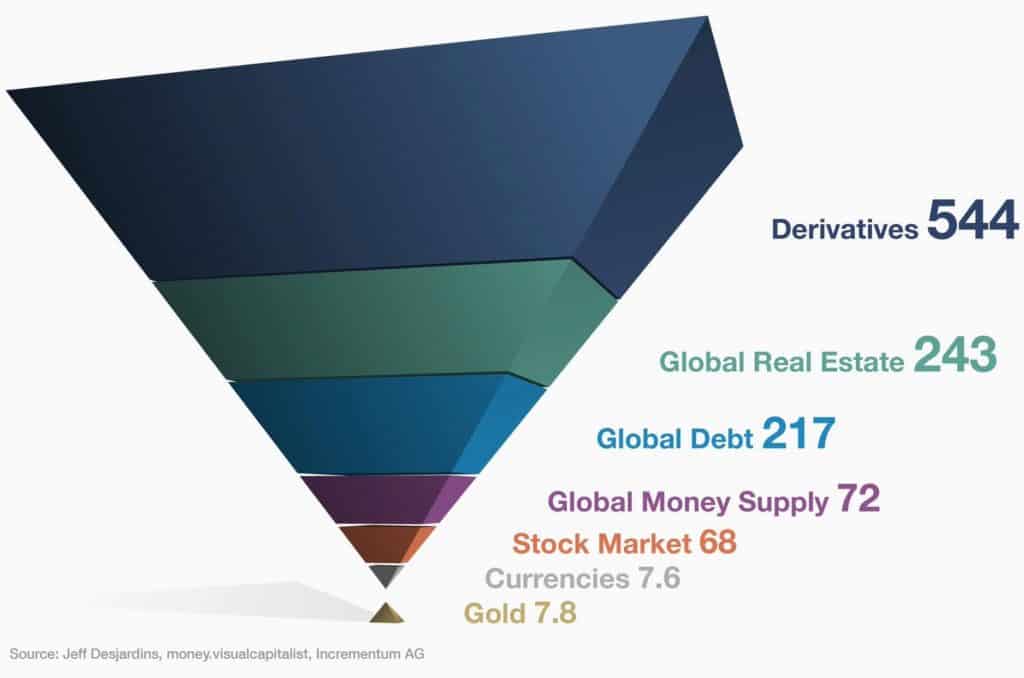

Het gaat uiteindelijk om een verkapte wereldoorlog over de controle van het geld, de geldstromen, de Dollar als wereldreservevaluta en een mogelijke oplossing voor de globale schuldenproblematiek ($300 biljoen). De toekomst van het monetaire systeem met de implementatie van een Great Reset agenda staat verder op het spel. De nieuwe verborgen immense schuldenzeepbel in $80 biljoen in derivaten over valutatransacties, die buiten de boeken wordt gehouden, is een extra factor die de huidige fiat-orde op basis van de dollar kan laten imploderen. Dit op dezelfde desastreuze snelle manier waarop FTX en Terra Luna werden weggevaagd.

Het is niet zo vreemd dat de BIS en andere centrale banken hard werken aan de ontwikkeling van CBDC´s en de verdere opbouw van de goud reserves. CBDC´s zijn een nieuwe gereedschap voor de centraal bankiers om wellicht de controle te behouden over een ongecontroleerde schuldenimplosie. Goud is het uiteindelijke anker wanneer het weer mis gaat.

Volgens een recent artikel van de bekende Credit Suisse analist Zoltan Pozsar, is het niet uitgesloten dat Poetin de verkoop van olie gaat koppelen aan goud (petrogold) en daarmee een monetaire reset in beweging zet in het voordeel van Rusland. Een zet die Westerse banken zal laten imploderen en de eurodollar schuldenzeepbel doorprikt en een Bretton Woods III orde cementeert.

Voor meer informatie en bronnen:

BIS Quarterly Rapport – 5 December 2022

Gerelateerde artikelen: